Related Categories

Related Articles

Articles

30. Oktober 2006 (www.FAZ.net)

„Der Markt braucht Zeit“

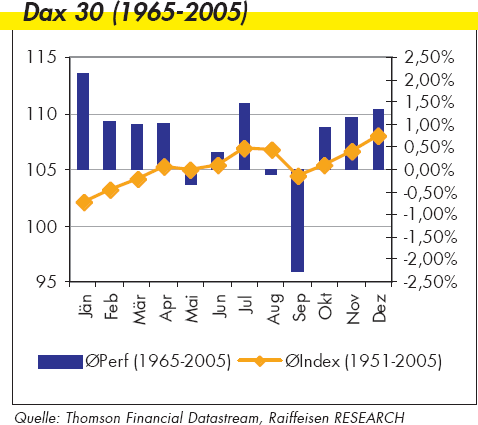

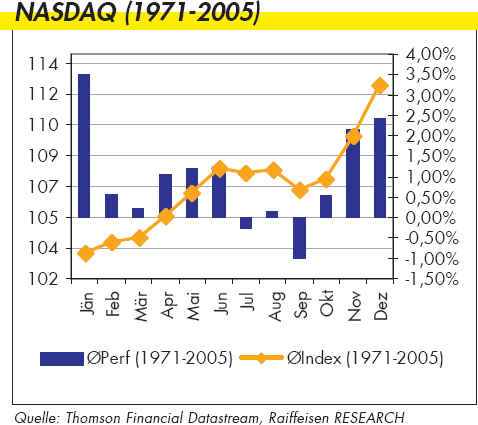

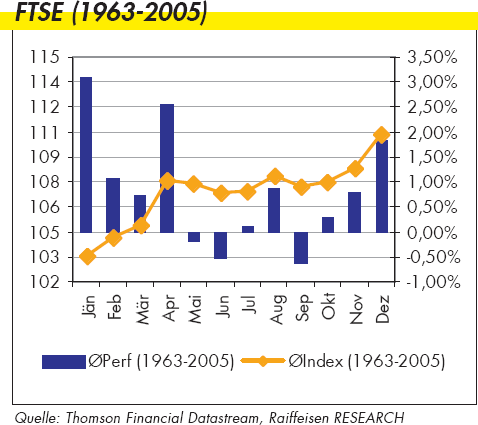

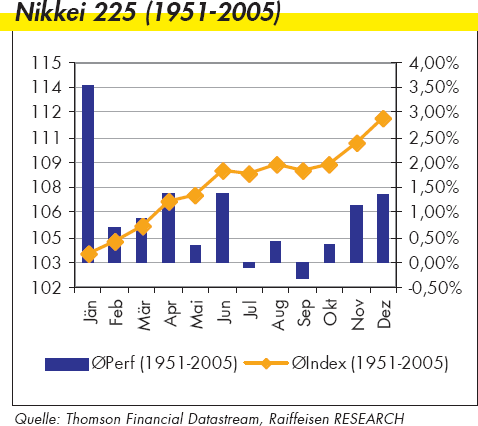

Schon mal was vom Januar-Effekt gehört? Der Januar ist einer der besten Börsenmonate - in der Vergangenheit jedenfalls stiegen die Aktienkurse in den ersten Wochen des Jahres überproportional stark.

Doch weil immer mehr Anleger von diesem Effekt profitieren wollen, könnte es damit schon bald vorbei sein. „Der Januar-Effekt verschiebt sich nach vorne, er wird langsam zum Dezember-Effekt“, sagt Werner De Bondt im Gespräch mit FAZ.NET.

De Bondt ist Professor für „Behavioral Finance“ in Chicago und einer der Mitbegründer der verhaltenswissenschaftlichen Finanztheorie. Auf Einladung der LGT Bank war De Bondt Ende vergangener Woche in Frankfurt.

Erstaunliche Erkenntnisse

Der „Behavioral Finance“ hat die Finanzgemeinde einige erstaunliche Erkenntnisse zu verdanken: So sind die aktuellen Verlierer-Aktien oft genug die kommenden Gewinner, wie De Bondt erklärt: „Nehmen Sie die 50 schlechtesten Aktien an der New York Stock Exchange in einer beliebigen Fünf-Jahres-Periode seit 1925. Später haben sich diese Aktien besser entwickelt als die 50 ursprünglich besten Titel.“

Warum gibt es diesen Gewinner-Verlierer-Effekt? „Meine bevorzugte Erklärung ist, daß viele Händler einfach die Gewinnentwicklung der Vergangenheit in die Zukunft fortschreiben“, erklärt De Bondt.

So gehe rechne sich auch folgende Strategie: Man kauft die Aktien von den 20 Prozent der Unternehmen, für deren Gewinnsteigerungen die Analysten am pessimistischsten gestimmt sind, und „shortet“ dafür mit Leerverkäufen die 20 Prozent mit den optimistischsten Gewinnsteigerungen.

„Ein Image bleibt haften, auch wenn es falsch ist“ Ein ähnliches Phänomen: Unternehmen mit einem Verlierer-Image werden vom Markt auch dann übertrieben skeptisch beurteilt, wenn sie wieder gute Ergebnisse liefern. Wer hier früh einsteigt, könnte also profitieren.

Ein ähnliches Phänomen: Unternehmen mit einem Verlierer-Image werden vom Markt auch dann übertrieben skeptisch beurteilt, wenn sie wieder gute Ergebnisse liefern. Wer hier früh einsteigt, könnte also profitieren.

Auch bei überraschend schlechten Nachrichten reagiert der Markt langsamer, als es gerechtfertigt wäre. Der Kurs sinkt meist nicht auf einen Schlag, sondern gibt über mehrere Tage nach. De Bondt: „Ein Image bleibt erst einmal haften, auch wenn es falsch ist. Der Markt braucht Zeit, um die Einschätzung von einem Unternehmen zu ändern.“

Ginge es nach de Bondt, müßte die Finanzwissenschaft das Wort „homo oeconomicus“ mit „homo sapiens“ ersetzen. Das Modell vom rational handelnden, seinen eigenen Nutzen maximierenden Menschen ist für ihn überholt.

Menschen gestehen sich Fehler nicht ein

„Bei der 'Behavioral Finance' geht es letztlich immer um die Frage, wie Entscheidungen gefällt werden“, sagt De Bondt. Mit Entscheidungen wollten Menschen nicht nur ein Ziel erreichen, sondern sie achteten immer auch darauf, wie ihr Umfeld auf diese Entscheidungen reagiere.

Damit hängt auch das Unvermögen zusammen, sich Fehler einzugestehen. Ein großes Problem sei zum Beispiel, daß Menschen an einer einmal gefällten Entscheidung zu lange festhalten, auch wenn sie sich schon längst als falsch herausgestellt habe.

De Bondt nennt ein typisches Beispiel aus dem Management: „Die ersten Zahlen, die darauf hinweisen, daß eine Idee doch nicht so gut war, werden erst einmal ignoriert. Später heißt es, man sei das Projekt bisher zu zögerlich angegangen. Dann fließt meist noch mehr Geld, um der Idee eine Chance zu geben.“ Im Endeffekt würde viel Geld verschenkt, weil sich die Manager ihr eigenes Versagen nicht eingestehen können.

Ein Verlust soll unbedingt wettgemacht werden

Mit diesem Unvermögen einher geht meist eine unverhältnismäßige Risikoneigung. „Wenn das Ergebnis unter den Erwartungen liegt, versuchen die Menschen alles, um ihr Ziel doch noch zu erreichen - und gehen darum ein höheres Risiko ein“, sagt De Bondt.

„Bei Pferderennen läßt sich das gut beobachten“, meint der Amerikaner. „Bei den ersten Rennen setzen die Menschen auf die Favoriten. Später am Tag laufen immer mehr Wetten auf die Außenseiter. Die Leute wollen ihren Einsatz wieder rausholen.“

Dieses Verhalten lasse sich auf die Finanzmärkte übertragen: „Das ist der 'Nick Leeson'-Effekt“, sagt De Bondt. Der Wertpapierhändler Leeson hatte versucht, mit riskanten Spekulationen Verluste wieder aufzuholen - und trieb die Bank Barings 1995 in den Ruin.

Keine neuen Börsenweisheiten

„Behavioral Finance“ spielt sich für De Bondt auf drei Ebenen ab: Erstens ginge es darum, die Anomalitäten auf den Finanzmärkten zu dokumentieren. So konnten zum Beispiel Saisonalitäten an den Aktienmärkten aufgedeckt werden.

Zweites müßte nachgewiesen werden, wie Entscheidungen der Marktteilnehmer zu diesen Effekten führen. Und drittens stehe die Frage im Raum, welchen Nutzen Anleger aus diesen Erkenntnissen ziehen können.

Neue Börsenweisheiten kann De Bondt an dieser Stelle nicht verkünden. Doch ein paar Ratschläge hat er doch parat: „Ein bißchen ist es wie beim Football-Spiel, bei dem der Trainer sagt: 'Wir gewinnen das Spiel, bevor wir aufs Feld gehen.“

Regeln helfen gegen Voreingenommenheit Wer sich im Klaren darüber sei, welche Neigungen und Voreingenommenheiten sein Urteilsvermögen beeinflussen, könne diese mit Regeln unterdrücken. Oft reiche es, konsequent eine Aktie immer dann abzustoßen, wenn sie zum Beispiel zehn Prozent verloren habe.

Wer sich im Klaren darüber sei, welche Neigungen und Voreingenommenheiten sein Urteilsvermögen beeinflussen, könne diese mit Regeln unterdrücken. Oft reiche es, konsequent eine Aktie immer dann abzustoßen, wenn sie zum Beispiel zehn Prozent verloren habe.

Es helfe schon, ein Bewußtsein dafür zu entwickeln, daß sich die Märkte nicht rational verhalten. So könne man sich das Wissen zunutze machen, daß der Markt in bestimmten Situationen zu stark oder zu schwach reagiert.

„Lernen Sie Ihren Gegner kennen“, ist ein weiterer Ratschlag. Die „Gegner“, so scheint es, haben die Thesen der „Behavioral Finance“ inzwischen auch verinnerlicht. Sie kaufen schon Ende Dezember, um für den Januar-Effekt nicht zu spät zu kommen. Vielleicht sollte man also noch früher in den Markt einsteigen, um den Gegnern auch in Zukunft voraus zu sein.

Text: @bemi