Related Categories

Articles

S&P 500

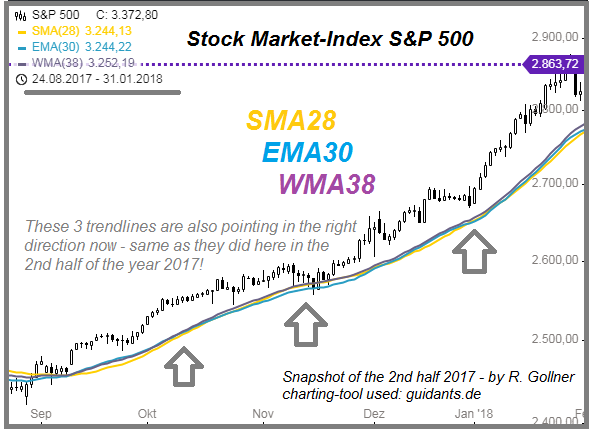

Historical Snapshot (2nd Half year 2017)

In theory, "the trend is your friend", in reality, it's only "until the bend at the end". Currently the index-support in the S&P 500 - marked by the latest EMA-30 (daily) reading would be @ 3,266 points. Calculating from...

...the status of ca. 3,367 points at the moment, we would still have a wiggle-room of ca. 3%.

Nice cushion - for the moment...HISTORY is a great place to look for, to see how that Index is "working" (in an upmove-environment).

No need to panic (yet) ;-)

Until a BLACK SWAN comes over us...

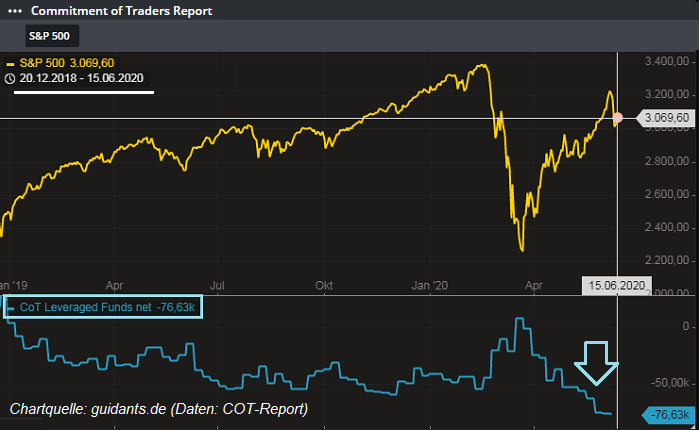

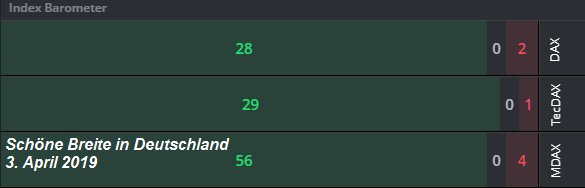

Hedgefonds sind so bärish wie seit Jahren nicht mehr

"COT-Report"

Die Profi-Spekulanten an der Wall Street wetten auf fallende Kurse an den Aktienmärkten. Die Netto-Short-Positionen der Hedgefonds auf S&P 500 sind so groß wie seit Jahren nicht mehr. Als Hedgefonds werden...

...Anlagevehikel bezeichnet, die unter Einsatz eines hohen Hebels spekulieren können und auch Short-Positionen eingehen können, also auch auf fallende Kurse wetten dürfen. Wegen des höheren Risikos als normale Investmentfonds dürfen in der Regel nur institutionelle Investoren oder sehr wohlhabende Privatanleger in ...

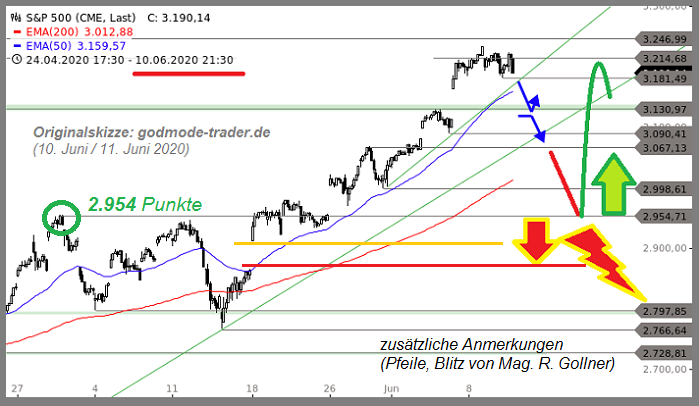

S&P 500 > 2.954 Punkten

(bzw. > 2.728 Punkten :-)

Grundsätzlich sehe ich alle Notierungen im S&P 500 über dem Level von 2.797 Punkten als OK an. Panik sollte mich, sofern "relevant" bis runter...

...zu dem Level nicht einfangen. Dennoch wird es bereits spannend, ob bei einem Abtauchen unter die psychologisch relevante 3.000er Marke der Bereich um 2.954 Punkten (2.950er-Marke) als Auffangbecken dienen kann.

Ich habe dennoch bereits einige Positionen im Aktienportfolio reduziert, damit ich in den nächsten Monaten genug Pulver trocken hätte, um konzentriert in Hochqualitätsaktien zu ...

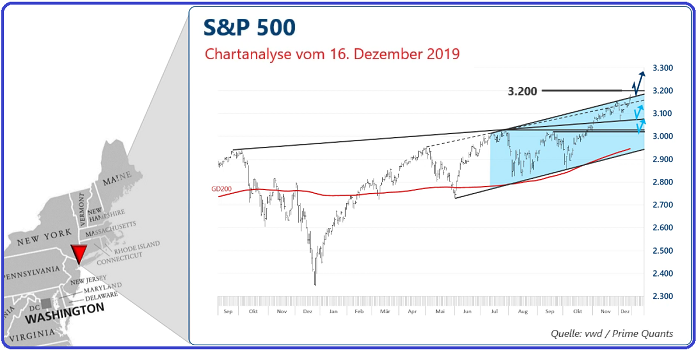

S&P 500

Support beim psychologischen Level 3k

Hier ein "nice picture vom US-amerikanischen Aktienindex" - geliefert von https://prime-quants.de

Resumé: Einem spannenden Aktienjahr 2020 steht somit - VORERST - Nix im Wege...

S&P 500 (NEW All-Time-High)

Only once the broad Stock Market-Index S&P 500 can close above 3,000 as per friday in July, i am more convinced that the market can move higher and reach further higher "Highs"...

It might also help, if the famous Dow Jones Industrial Average can close above 27k as per a friday-close.

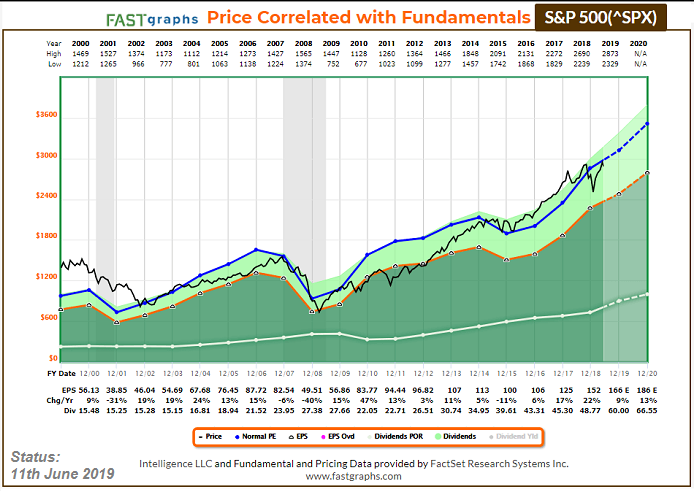

S&P 500 (2000 - Juni 2019)

Auf Basis von F.A.S.T. graphs lässt sich der Zusammenhang "Unternehmensgewinne und steigende Unternehmenswerte" klar darstellen - insbesondere über einen langen Zeitraum:

Der breite US-Aktienmarkt in Form des S&P 500 verfolgt klar ersichtlich die Gewinnentwicklung der Unternehmen =

Schwarze Linie (Aktienmarkt) versus Orange Linie (Earnings).

Nun stellt sich die Frage in Hinblick auf die weitere Entwicklung, ob nicht im Jahr 2020 eine Rezession droht. Dann würden nämlich die Gewinnschätzungen im S&P 500 wohl zu hoch gefasst sein. Würde man ein Indexlevel von ...

Das Goldene Kreuz eröffnet spannende Gewinnmöglichkeiten

Kursstürze an den Börsen werden oft von einem enormen medialen Getöse begleitet. Dabei treten oft die gleichen Crash-Propheten auf, die mit furchteinflößenden Begriffen Horrorszenarien an die Wand malen. So geisterte...

...im Dezember 2018 das "Todeskreuz" (DEATH CROSS) durch die Finanzmedien, das angeblich ein zuverlässiges Verkaufssignal an den Börsen darstellen soll. Objetive(re) Backtests haben jedoch gezeigt, dass diese Methode sehr unzuverlässig ist. Der Counterpart zum "DEATH CROSS" ist dagegen das "Goldene Kreuz", das ...

Magic 3k-level (S&P 500)

Target as per Sep. 2019 (?)

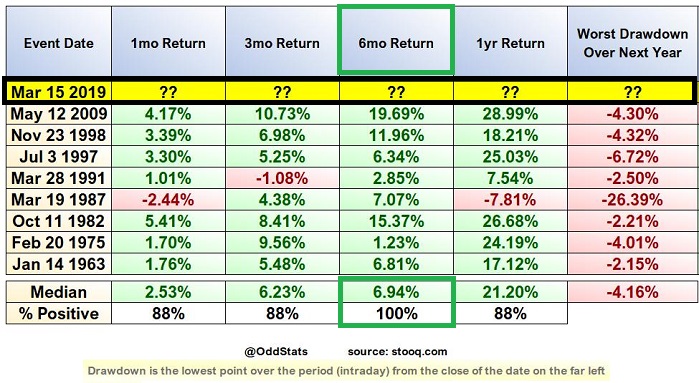

The S&P 500 Index was up more than +20 % over the last 55 trading days up to 15th March 2019 (admittedly a cherry picked number - to quote "OddStats/Twitter-account").

But if we look at every other time on the S&P 500 since the 2nd WorldWar ended where the same thing happened, we notice something: it has been exceptionally bullish (see performance in the following 6 months: "until 15th Sep. 2019"):

Conclusion: S&P 500 should look up to the magic 3k-level; Otherwise: Stop-Loss "Ideas" near the 2,642-level...

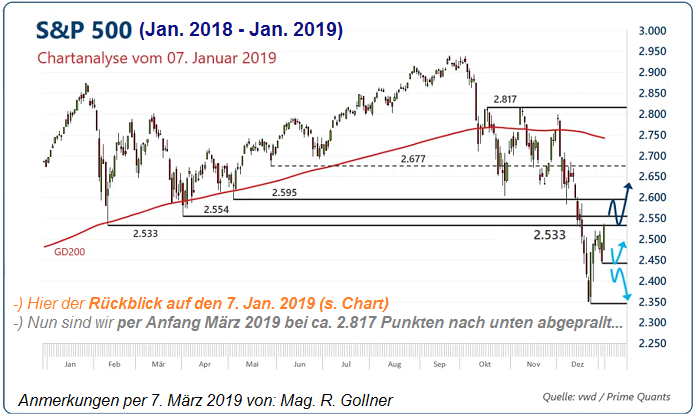

2.817 Punkte...

im S&P 500

Die Verhandlungen im Rahmen des "Trade War" zwischen China und USA gehen weiter. Man sollte aber wohl eher von Handel-Unstimmigkeiten reden. Auf jeden Fall sieht man am US-Aktienmarkt, dass die Kurse...

...etwas zögerlicher reagieren seit einigen Tagen. Passenderweise ist der breite US-Markt in Form des Aktienindex S&P 500 bei einer magischen Marke angelangt. Die 2.817 Punkte, welche bereits zwei Mal in den letzten Monaten als obere Begrenzung dienten wurden auch diesmal -relativ- punktgenau angelaufen.

Sofern sich der Index demnächst NICHT (!) über dieses ...

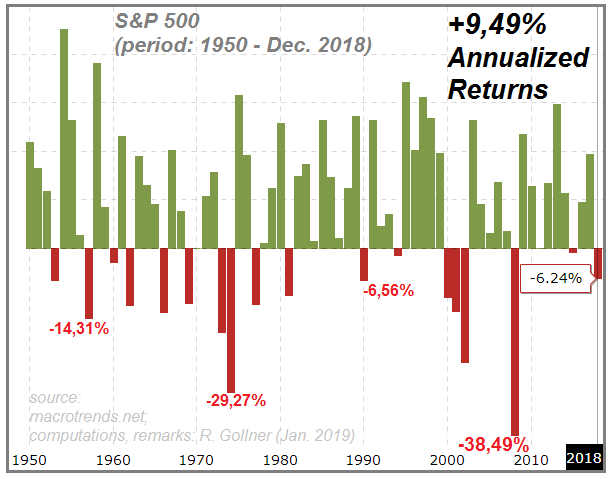

S&P 500 (Yearly Returns since 1950)

Status: Jan. 2019

Nach den kräftigen Kursverlusten an den internationalen Aktienmärkten - zwischen Anfang Oktober 2018 und Weihnachten (2018) erlebten die Anleger das schlechteste vierte Quartal seit der Finanzkrise 2008/2009 und...

...zudem den größten Kursrückgang der US-Börsen in einem Dezember seit dem Jahr 1931 (!) - setzte kurz vor dem Jahreswechsel eine Erholung ein, die ebenfalls auf den vorderen Plätzen der Börsen-Historie landen dürfte.

Am amerikanischen Aktienmarkt durchlief der breit gefasste Blue-Chip-Index S&P 500 seit 1950 insgesamt ...

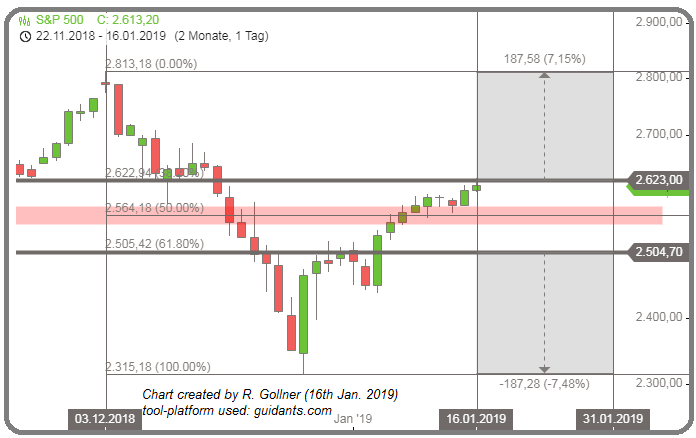

S&P 500

Der breite US-Aktienmarkt, hier durch den S&P 500-Aktienindex repräsentiert, hat sich nun in einem Kanal stabilisiert. Dieser wird wohl -vorerst- von den Levels 2.505 und 2.622 begrenzt. Zu den kommenden Freitagen (18. Jan., 25. Jan., 1. Feb.) kann...

...wöchentlich geprüft werden, ob der Kanal kurzfristig verlassen wird, oder ob der Seitwärtstrend nun für mittelfristige Zeit im Bereich 2.500 bis 2.625 beibehalten wird...

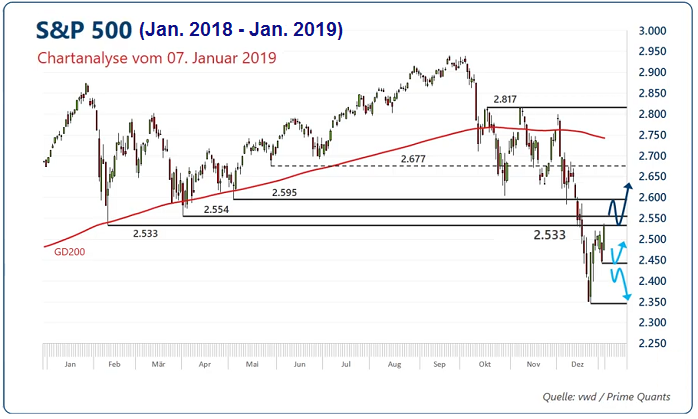

S&P 500

"Overhead-Resistance"

Der amerikanische Aktienindex S&P 500 hat ein schönes Jahresstart-Reversal hingelegt. Ausgehend vom 1. Handelstag des Jahres ist der Index stark angestiegen. Er sieht sich jetzt einiger Widerstands-Levels gegenüber...

Die aktuellen "Resistance-Levels über dem Status-Ouo" wären im S&P 500-Index spätestens bei Kursbereiche n um ca. 2.650 bis 2.677 Punkte zu finden (wie auch im Chart ersichtlich; Chartquelle: vwd / Prime Quants). Im Dow Jones-Index würden wohl Kurslevels von ca. 24.000 bis 24.240 erste kräftigere Barrieren darstellen, will man höhere ...

S&P 500 (EMA200-weekly)-Support

Index-level > 2.4k. As long as the S&P 500 stays above its SMA200-weekly-Moving Average, everything should be fine...BUT: Recheck the status, if the Index falls below that MA...

Furthermore: The MACD (Histogramm) still has to show (at least) some signs of stabilising. This has not happened yet. Maybe we will see some further signals this friday (4th Jan. 2019) or in the two upcoming weeks...

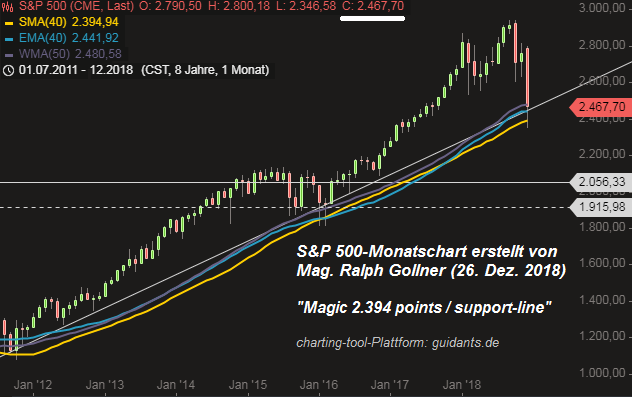

Magic 2.394 points...

S&P 500-Indexlevel (26th Dec. 2018)

Nun, per Schlusskurs am heutigen Tag (26. Dez. 2018) schaut Alles "ziemlich perfekt" aus - theoretisch - für einen, überraschenderweise doch (?) versöhnlichen Monatsausklang an den US-Börsen (?)?. Tja, eventuell, siehe da:

Fragezeichen über Fragezeichen; Etwas konkreter: Sollten somit in den letzten Dezembertagen dieses Jahres die Levels der langfristigen Monats-Durchschnittslinien allesamt verteidigt werden können (sprich: Monats-Closing > 2.444, bzw. gar > 2.480 Punkte), dann wird es sehr spannend im Jan. 2019, ob wir einen ...

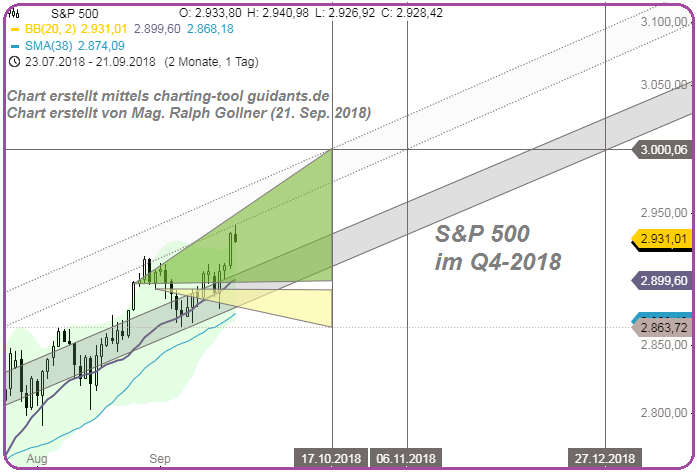

S&P 500

(im Q4-2018)

Ein starkes Q4-2018 könnte ein mögliches Szenario darstellen. In diesem Fall wäre mit mind. +70 Punkten zu rechnen, und zwar vorerst bis Ende Oktober oder Anfang November. Sollte das Ziel von ca. 3.000 Punkten VOR...

...November erreicht werden, lässt sich bei einem bullishen Szenario gar ein mögliches upside von 3.075 bis gar 3.100 Punkten im Chart erkennen.

Im negativen Fall, sprich: Bei einem Fall von aktuell ca. 2.930 Punkten um ca. 70 Punkte auf ein Support-level von ca. 2.860 Punkten, muss gehofft werden, dass dieses tiefere Kurslevel dann hält. Sollten sich ...

S&P 500 mit stabilem Muster seit Mai 2018

Der amerikanische Aktienmarkt, hier in Form des S&P 500, hat Anfang Mai 2018 ein schönes bullishes Signal über 3 Tage hinweg von sich gegeben (s. langer weisser Kerzenkörper - welche die 2 Tage zuvor...

...bullish "umschliesst"). Mittlerweile könnten 2 Levels als möglicher Support dienen, sofern der Index wieder etwas nachgeben sollte, nämlich:

2.695 Punkte, bzw.

2,673 Punkte.

Uns Allen >> toi toi toi und LG Ralph

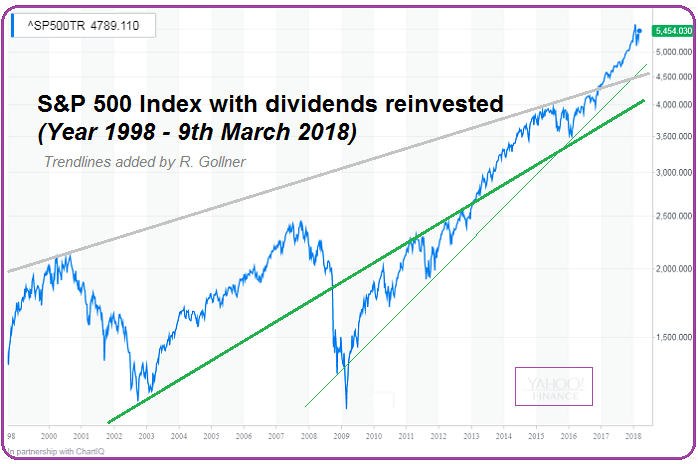

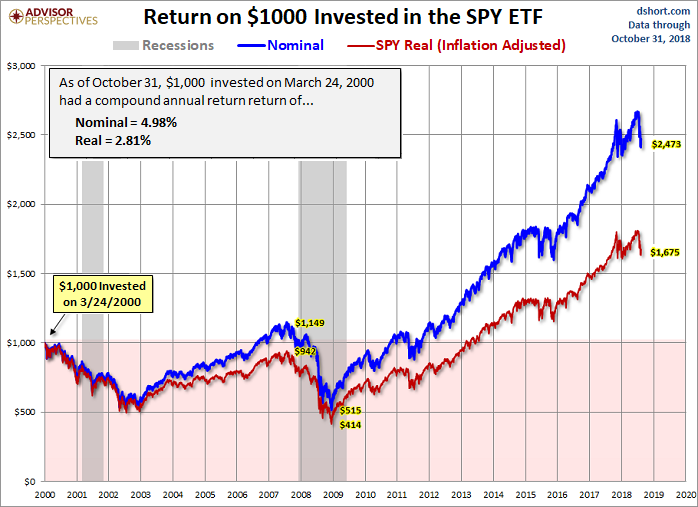

S&P 500 incl. dividends (reinvested)

(Total Return - LT-Chart)

The financial meltdown of 2007 and 2008 began with a liquidity crisis in August 2007. From the pre-crisis closing high on 13th July 2007, through the closing bottom on 9th March 2009, the...

...S&P 500 (excluding dividends) dropped ca. 55%. In the chart above you can see, what the S&P 500 Total Return (therefore here Dividends ARE included) has done since then.

S&P 500 (SMA 255, SMA 200)

Let's keep it short and simple. The Moving Averages over a time period of 200 days or even 255 days are common. So why not compare their current levels versus the S&P 500 - Stock Index? Check it out here:

Further infos about the potential relevance of these Moving Averages (time period applied) and their possible function >> serving as support lines (especially as per Fridays ?!) can be found by clicking following link:

S&P 500 ( > 2.500 Punkte)

Folgend einem -relativ- parabolischen Anstieg in den Wochen von November 2017 bis Ende Jan. 2018 kam es dann zu einem technischen Knick (fast & lil bit furious) im Dow, im S&P 500, NASDAQ & Co. Somit war dieser Knick am Freitag (2. Feb. 2018) und...

...am Montag (5. Feb. 2018) durchaus ok und hat etwas die kurz- bis mittelfristige Überhitzung aus dem Markt genommen. Somit fand ich den Verlauf der letzten Tage >> ex-post << sauber und gut. Vorerst !

Einen schönen Abend noch und LG

Mag. Ralph Gollner

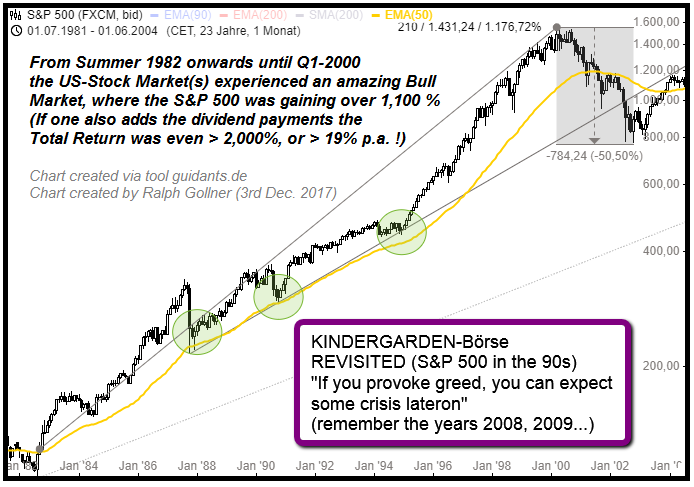

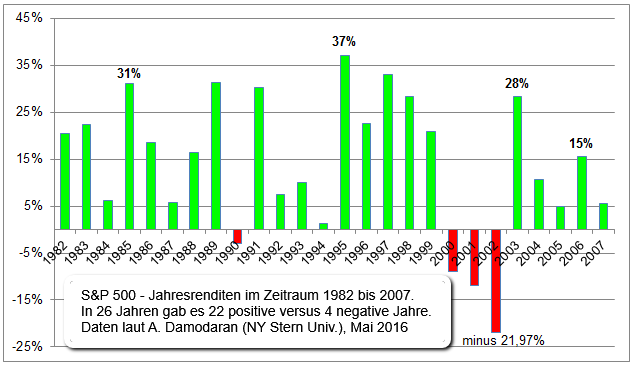

Kindergarden-Börse ("the 90s")

Crazy Return-figures from 1982 until Q1-2000, have a look:

Let us see, if those guys were they only ones,...

...who got a free lunch over such a long stretch of time!

S&P 500

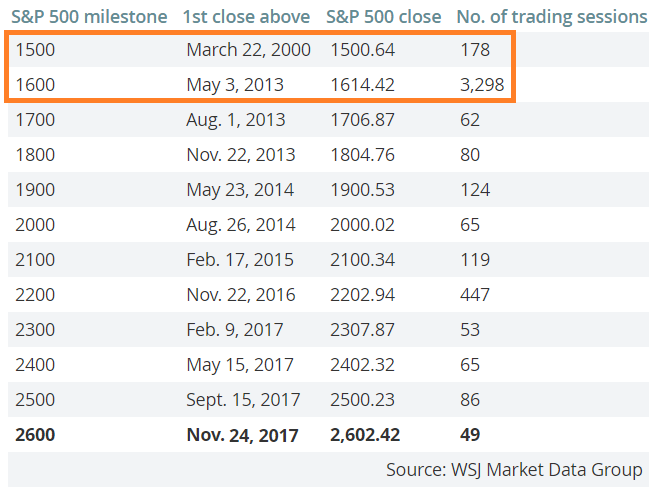

100-point gain(s)

S&P 500's 100-point climb to above 2,600 is fastest move since 1998! In the abbreviated session of Black Friday, the S&P 500 index marked its fastest rise to a 100-point milestone - closing at an all-time high at 2,602.42 - since 1998,...

...according to WSJ Market Data Group. (As the index climbs, each 100-point gain represents a smaller percentage move.)

According to Bloomberg News, average analysts' estimates call for the S&P 500 to hit 2,800 by the end of 2018. Brian Belski at BMO Capital Markets is the most bullish among those surveyed with his call for ...

Periods prior Market Peaks

According to Subramanian of BoFAM, in the 12-month period preceding prior market peaks, the historical total return has averaged 25 percent. A 25% Rally from the Sep.-2016 Low would lead to an Index-Level of ca. 2,660 points as per Sep. 2017...

One should be getting more cautious on equity markets, but one should also note that some of the best returns come at the end of a bull market, which makes the case for maintaining some presence in the market. As mentioned above: according to Subramanian of BoFAM, in the 12-month period preceding prior market peaks, ...

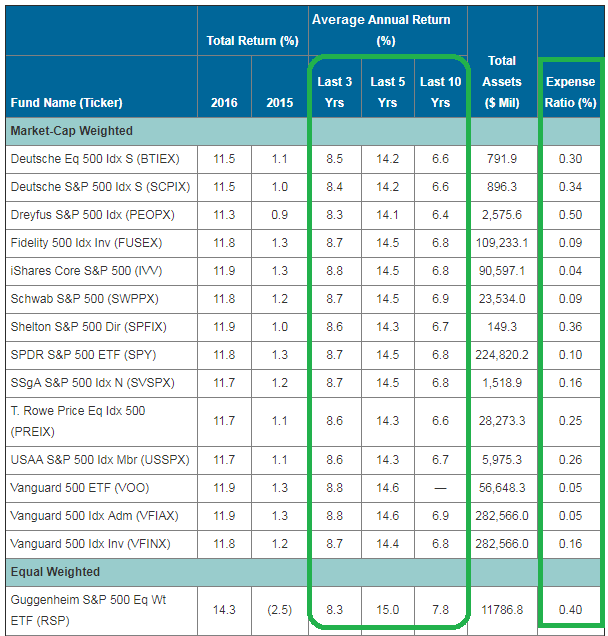

S&P 500 ETFs (tiny insight)

Are you wondering if the S&P 500 is a good place to park your investment dollars? Well, Investopedia picked 3 ETFs to explain how to track the S&P 500...The S&P 500 is perhaps the best depiction of the U.S. economy, covering all the main sectors...

...and representing roughly 80% of the nation's (U.S.A.) market cap. It's not surprising that some USD 7.8 trillion of investor cash is tied to the equities that make up the index - over USD 2 trillion of which is in index ETFs.

Of course, not all S&P 500 ETFs are created equal. Some do a much better job of ...

S&P 500 (magic 2.4k)

Bis zum 13. Juni 2017 (vorerst) müssen die 2.400 Punkte im S&P 500 als magische Marke herhalten, die erst nachhaltig überwunden werden muss, um einen nächsten Schritt in Richtung 2.500 machen zu können..

S&P 500 (Pros YE-Targets 2017, EPS-estimates)

Status: Dec. 2016

Every September and December, Barron’s surveys a group of prominent strategists at major investment banks and money-management firms to gauge their outlook for stocks, bonds, and the economy in the months and year ahead.

Collectively, the strategists' mean expectation for the Standard & Poor's 500 puts the index at 2,380 by the end of next year, up about 5% from last week’s 2,258. In years past, top forecasters often called for a market gain of up to 10%, but the second-longest bull market ever is getting on in years, and ...

Collectively, the strategists' mean expectation for the Standard & Poor's 500 puts the index at 2,380 by the end of next year, up about 5% from last week’s 2,258. In years past, top forecasters often called for a market gain of up to 10%, but the second-longest bull market ever is getting on in years, and ...

S&P 500 (Langfrist-Unterstützung: ca. 1.915)

...sofern relevant...

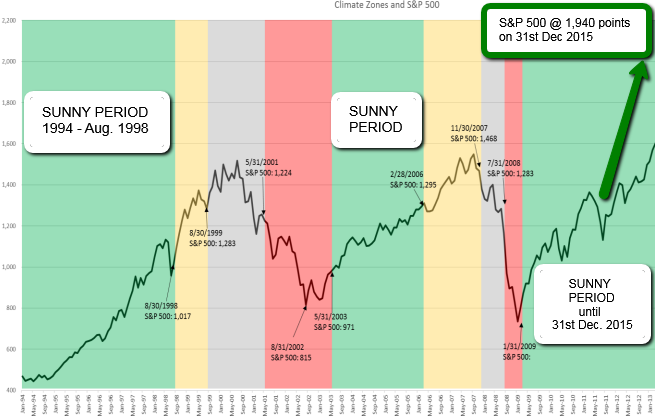

Sungarden Investment Climate Indicator (S&P 500)

1994-Aug. 2016

Sungarden Investment Research created the Investment Climate Indicator ("ICI") back in 2014. The ICI is a back-tested mix of several investment and economic indicators they have followed since the early 1990s. Since that time...

..., Sungarden has published the indicator's current score as part of the firm's monthly Investment Climate Report, which expresses their opinions about the reward/risk tradeoff facing investors in the current investment market environment.

Sungarden assigned weightings to each indicator and ...

S&P 500 (Q2-2015 - 12th Aug. 2016)

Possible projections/targets versus Support-levels

Original link: www.zerohedge.com/news/2016-08-15/another-buying-panic-sends-sp-near-2200

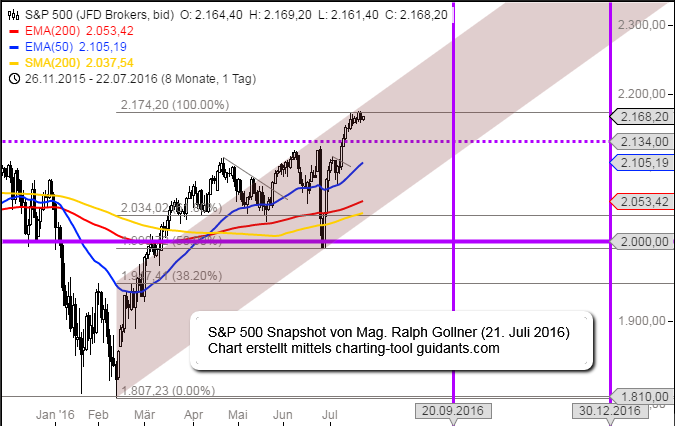

S&P500 Chartcheck nach ATH (HY2/2016)

Mit dem wichtigen Kursanstieg über die Jahreshochs aus 2015 bei 2.134 Punkten wurde per Tages-schluss in den letzten Tagen ein mustergültiges Kaufsignal aufgestellt (laut. Theorie),..

...welches im weiteren Verlauf das Aktienbarometer weiter in Richtung 2.250 Punkte hoch drücken könnte. Rücksetzer in Form eines Pullbacks sollten aber ebenfalls einkalkuliert werden!

Diese könnten locker noch einmal bis in den Bereich von 2.100 Punkten abwärts reichen, ohne dass das aufgestellte Kaufsignal in Gefahr gebracht wird. Kritisch sollte jedoch VORAB ...

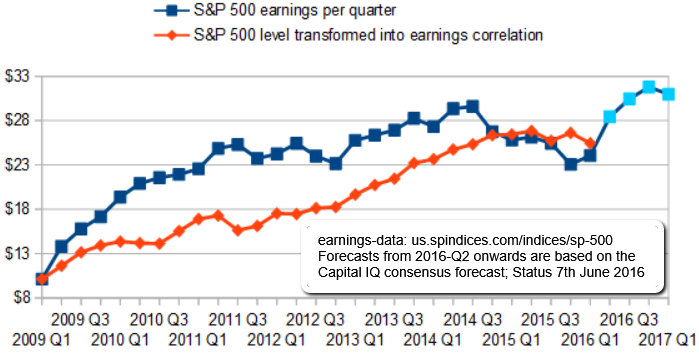

Quarterly Earnings and the US-Stock Market

(Q1-2009 - Q1-2016)

S&P 500 is trading around 2,100. It has traded at that level numerous times in the last 20 months. During that time actual quarterly earnings for the S&P 500 have plunged from its high (USD 29.6 in Q3/2014) quarter by quarter.

Graph created by Ralph Gollner

Graph created by Ralph Gollner

Tyler Durden on "zerohedge" called 'earnings" the milk of markets. In March 2016 he said: "It appears the mother's milk of markets is rapidly drying up." But now I would say that this was 'just' an earnings-recession which we had to digest. Now is the time to look forward ...

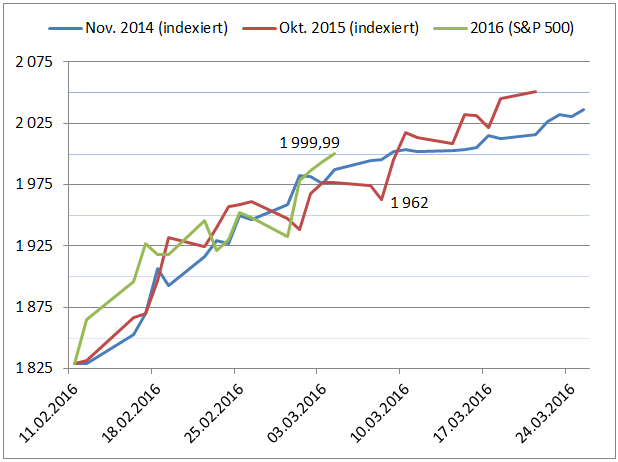

Börsenmathe (S&P 500 seit Feb. 2016 vs. Okt. 2015)

Kostolanys einfache Börsenformel lautet: Börsentendenz = Liquidität + Psychologie. Der wichtigste Faktor ist die Liquidität. Folgend ein Overlay von Rallys im S&P 500 in 2014 & 2015 (exemplarisch, wie stark die Börse kfr. steigen kann):

Kostolany präzisierte weiter: "Wenn die Welt in Geld schwimmt, dann steigen die Börsen". Mein aktueller Input zu dieser Aussage ist folgendes Schaubild, welches ich auf Basis der verfügbaren Daten zum Tagesvolumen im S&P 500 erstellt habe (Datenquelle: yahoo finance):

Besonders die Markt-Psychologie ...

Correlation between the S&P 500 and high-yield bonds

Evolution and interesting performance curves over the last 12 months in the SPX (S&P 500) versus HYG ($ High Yield Corporate Bond ETF; components fo the HYG: https://www.ishares.com):

To be specific, following a chart of the rolling three-month correlation between the S&P 500 and the Barclays U.S. Corporate High Yield Bond Index.

As you can see in the graph, over the past five years, the correlation has almost always been positive. Even though they are still technically "bonds," junk bonds reflect a higher-risk portion of the ...

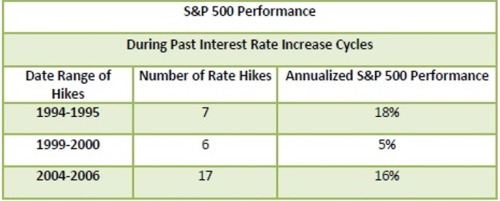

Fed Rate Increase: Will this Hurt Stocks in the medium-term?

The Fed initiated the first rate hike today (16th Dec. 2015). There are some good reasons, why one should not be too fearful as equity-investor, please read some bullet points below (adapted):

source: http://mitchzacks.tumblr.com

source: http://mitchzacks.tumblr.com

1. The Market Already Knows – Fed rate hike timing has been one of the most widely discussed economic topics in the last two years, and at no point has Janet Yellen dealt us a shocking shift in her thinking for policy setting. The Fed is more transparent than ever - providing market guidance for ...

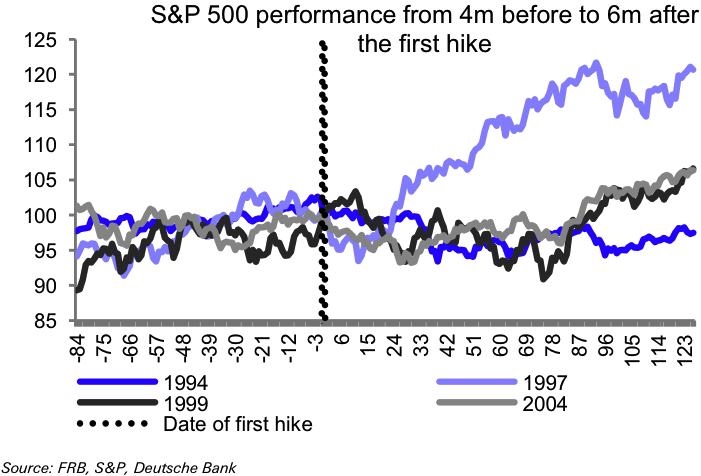

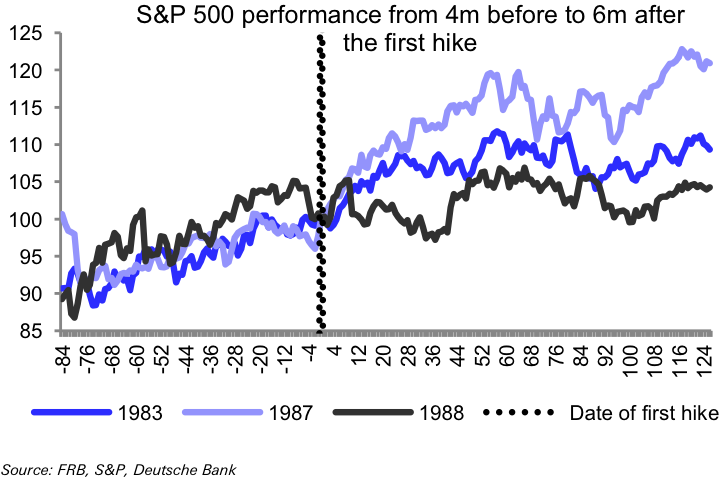

S&P500 after a possible (!?) rate hike

It's always good to know something about history. Whether it be of importance for your current actions, your future plans/strategy or not...(history may help you to understand complex situations).

The last rate-hikes had as a consequence the S&P 500-developments above; 1997 looked easy. In the following comparison-chart one can see the S&P 500-developments after each rate-hike-cycle-starts between 1983 and 1988. 1987 was a "nice rate-hike-cycle-starting year".

Following chart may help the one or the other to use your imagination. It shows an ...

Valuation S&P 500

(Price/Sales-Ratio @ ca. 2,000 points, Year 2014)

In following chart the PS-Ratio of the S&P 500 as per June 2014 is displayed. Under this source the S&P 500 carried a PS-Ratio of 1.75 @ an Index-level of ca. 1,960 points that time.

source: http://www.am-a.com

source: http://www.am-a.com

Interesting to know, that the current Index-level as per 11th Dec. 2015 is ca. 2,010 points (therefore slightly above its level ca. 18 months before).

Info on the PS-ratio-indicator: The S&P 500’s Price/Sales ratio - a measure of the stock market’s capitalisation relative to its sales over the past year - can ...

Post-Rate-Hike (Scenarios/History)

A possible Liftoff-action may take place on 16th Dec. 2015. That’s when the Federal Open Market Committee, the Fed policy-making group that sets the target rate, concludes its next two-day meeting. Chart data source: Strategas Research Partners

Chart data source: Strategas Research Partners

Janet L. Yellen, the Fed chairwoman, is scheduled to hold a news conference that afternoon. It is interesting to know, that US-Markets, in the chart above represented by the broad S&P 500, tend to move higher within the next 12 months following an interest-move (as can be seen by the average-performance after the ...

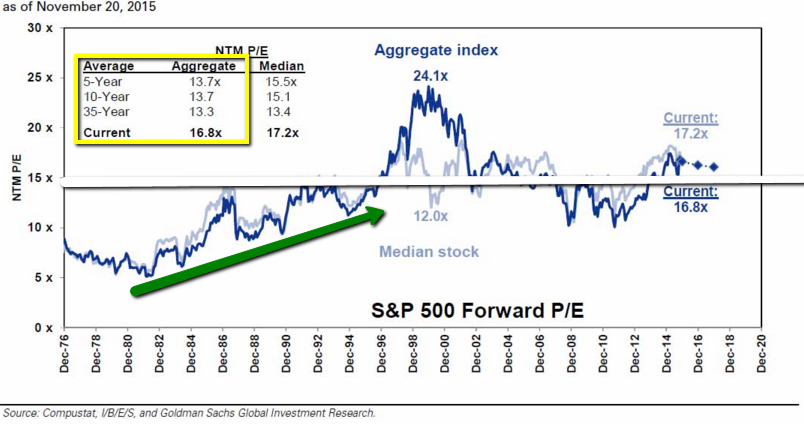

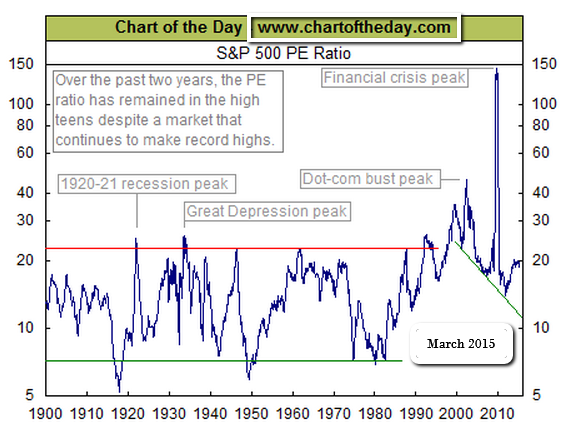

S&P 500 / PE-Ratio (Valuation)

"Not really cheap anymore" - as can be seen from the white line I have drawn from the year 1976 up to now, Nov. 2015:

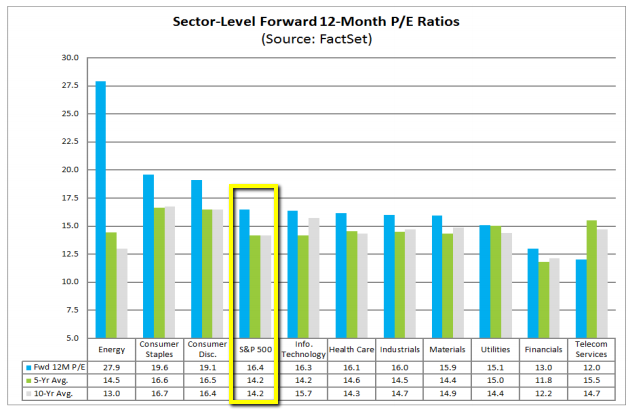

S&P 500 Index (Sectors), Fwd. PE-Valuation (27th Nov. 2015)

data as per 27th Nov. 2015

As Benjamin Graham writes in his book "Intelligent Investor" he recommends stocks whith a PE-Valuation not higer than 15, but the denominator NOT being the FORWARD-Earnings (Fwd-PE-Ratio), but calculated by the average earnings of the last 3 years!

One also has to see his initial approach for stock-picking through his year-1914ff-lenses. Benjamin Graham started his investing carreer after the 1914-years, a time-period, when recessions were more common than sustainable economic growth-cyles. Still, ...

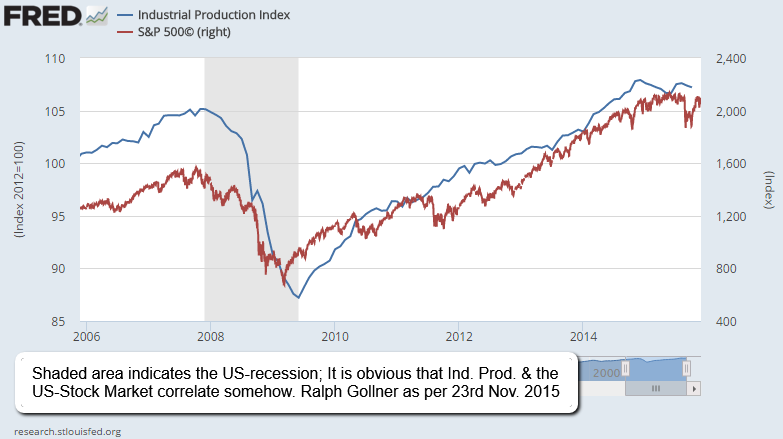

US-Industrial Production vs. S&P 500 (Oct. 2015)

In the United States, industrial production measures the output of businesses integrated in industrial sector of the economy such as manufacturing, mining, and utilities (where the mining-sector is currently having tough times).

Industrial Production in the United States increased 0.30 percent in October of 2015 over the same month in the previous year. Manufacturing grew 1.9 percent while mining fell 6.9 percent and the output for utilities shrank 1.5 percent. Industrial Production in the United States averaged 3.84 percent from 1920 ...

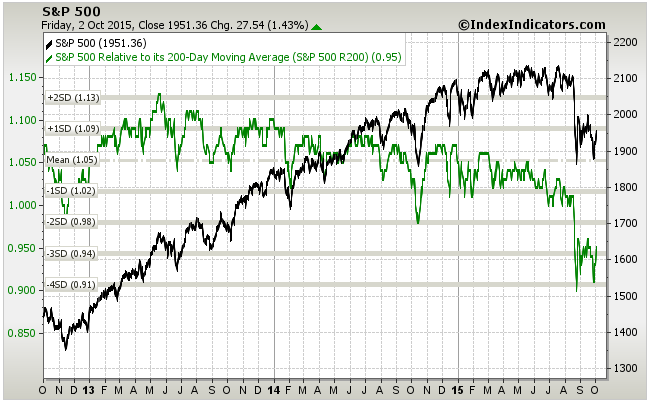

S&P 500 (no need to panic, IF monthly close > 1.870)

As long as the S&P 500 stays above the monthly average (33 months) one should not panic and keep calm until Q4-2015 is over! Most important to mention, that a monthly close ABOVE the 33month-trendline is relevant in order to keep the "NO-PANIC-MODE" going.

As long as the S&P 500 stays above the monthly average (33 months) one should not panic and keep calm until Q4-2015 is over! Most important to mention, that a monthly close ABOVE the 33month-trendline is relevant in order to keep the "NO-PANIC-MODE" going.

The monthly average should serve as a psychological help to the investor to survive the nervous swings in the markets during these unsecure times (some topics: China-Growth issue, pending interest rate hike USA, Volkswagen "issue").

S&P 500 / neg. Aug. & Sep. - what follows next?

BTIG’s chief strategist Dan Greenhaus gives a good hint about a years' Q4 after a neg. Aug./Sep. period:

“Dating back to 1960, any non-2008 quarter down more than 2015’s Q3 saw the index appreciate 80% of the time in the following quarter,” he says in a note to investors, adding that the median gain was 5.5%.

Greenhaus looked at stats since 1959, making note of when August and September have been losing months for stocks. In all but one year — 1977 — the fourth quarter has ended higher each time, with a median gain of 7.9%.

In the ...

Below a historical breakdown of the 5% weekly drops and the subsequent performance in the S&P 500

From a starting point in the S&P 500 of the opening of 1,965 points as per Monday, 24th Aug. 2015, this leaves me with my best guess that the S&P 500 may end the year 2015 well above 1,925 points, in my view at least above 1,940 points (this guess is the only thing how I can employ a strategy heading into Sep. 2015 and Q4/2015).

This guess of course leaves a POTENTIAL DOWNSIDE from the Status Quo (S&P 500 @ 1,988 points per Friday, 29th Aug. 2015, market close) of 2,43% => ONLY if one ...

S&P 500 Long-Term view (as per 22nd Aug. 2015, post-market-close)

For this purpose I added the weekly SMAs for the following periods: 15, 30, 60 and 90. As per weekly close (closing as per Friday, 22nd Aug. 2015), the SPX closed little above 1,970 points with a long red candle.

In order to remain in the medium- and short-term uptrend, the SPX should stay, according to my current assumptions and best-guesses ABOVE 1,925 points. As there is not much room left => a sustainable bottom should be established near the current area.

FYI: the chart above is updated automatically on a weekly ...

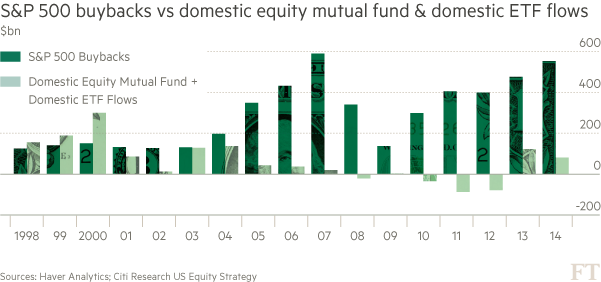

Stock buybacks by companies/driver of stock markets (?), Aug. 2015

In accordance with the clarfication provided by Goldman Sachs in November 2014: "buybacks have been the largest source of overall US equity demand in recent years." (graph / source FT http://on.ft.com/1Ov0Ugf ). As indicated in the following chart companies are collecting and hoarding large amounts of (unused) cash on their balance sheets:

Furthermore Goldman states that the stealth LBO of the S&P 500 will not only continue in 2015 but accelerate, with another 2% of the entire market cap converted into debt, thanks ...

S&P 500 support levels August 2015

Upfront the info that there seems to be a pretty important level at ca. 2.079 points (according to StockTA.com - statistics initially posted per 12th Aug. 2015/daily updated since then):

Interesting facts about the trading day 12th Aug. 2015 / source: bigcharts.com

U.S. stocks erased steep losses Wednesday (12th Aug. 2015) to close mostly higher, after the S&P 500 briefly descended into negative territory for the year and a second day of weakness for the Chinese yuan continued to send shock waves through global markets.

Traders unloaded ...

Wie bereits im Januar 2015 beim deutschen Aktienbarometer "DAX" gesehen, könnte auch beim amerikanischen S&P 500 bei einem (nachhaltigen) Verlassen des auslaufenden "Triangles" nach oben der "Deckel wegfliegen" (bei ca. 2.131 Punkten).

Dennoch sollte man bedenken, dass die Monate Sep. und Okt. in diesem Jahr (2015) noch Probleme mit sich bringen könnten (Zinswende, Saisonalität, Bewertungsbedenken am amerikanischen Aktienmarkt).

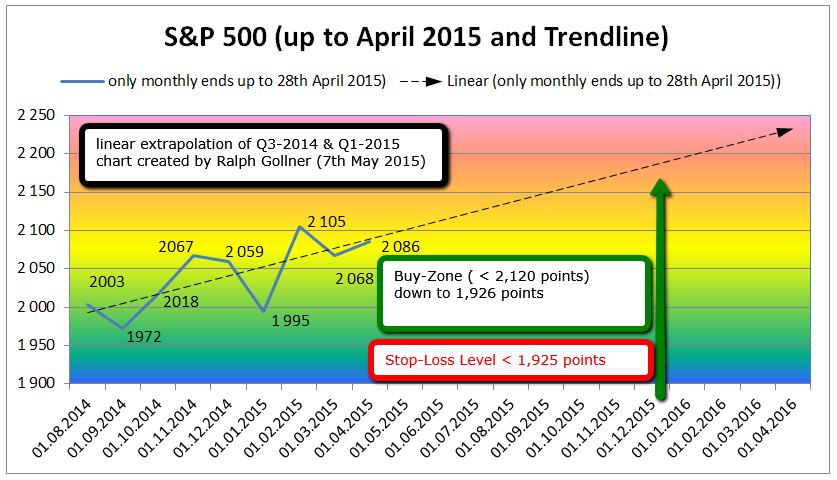

Fibonacci / S&P 500 Short-term problems BELOW 2.067 points (9th June 2015)

A possible target for the "SPX" following the extrapolation of Q4-2014 and Q1-2015

...leading to a possible outcome of 2,250 by April 2016

Related Articles

South Africa (since 1900 one of the world's most successful equity markets)

Today, South Africa has 90% of the world's platinum, 80% of its manganese, 75% of its chrome and 41% of its gold, as weel as vital deposits of diamonds, vanadium, and coal. As per 2015, South Africa is the largest ...

Standard Deviations SMA 200 versus the US-Indices lies in 2015 @ max. ca. 4

(DAX only 3SD-difference as per 3rd Oct. 2015 = more room to correct?)

DAX (please click): http://www.indexindicators.com/charts/dax-vs-dax-200d-rsma-params-3y-x-x-x/

more data and current charts available for free ...

Thumbs up (DAX > SMA 200-daily)

Let us REFOCUS on the 200-daily Moving Average...as long as the Index stays above 11.111 points, or at least 11k the index looks stable. Still, there lies a gap around 10,5k - who knows if (and/or when) it will be closed?

Chart was created with the ...

World GDP / "World-Stock-Market"

It remains most important to keep the idea of worldwide diversification in mind, as global growth remains most of the time positive yoy (see Figure 1):

Too often one can see that private investors are concentrating their investments in one region, sometimes ...

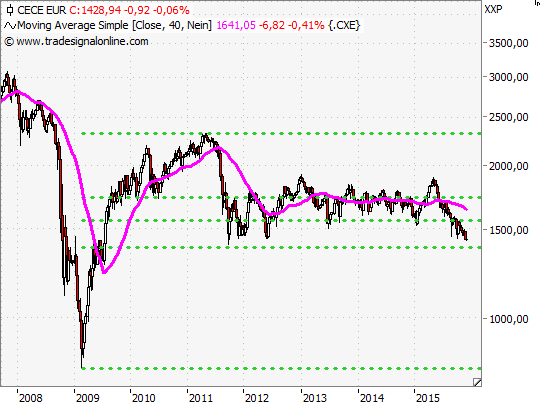

CECE-Index (in EUR), Anfang Dez. 2015

Der CECE-EUR Index (Osteuropa-Phantasie) ist auf einem Vier-Jahres-Tief, wie Stefan Mayriedl per boerse-online anmerkt. Quelle: http://www.boerse-online.de

Quelle: http://www.boerse-online.de

Osteuropäsiche Aktien sind im Moment völlig out (Q4-2015, Anfang Dez.). Der bekannte ...

US-Stocks (Valuation-History up to 2015)

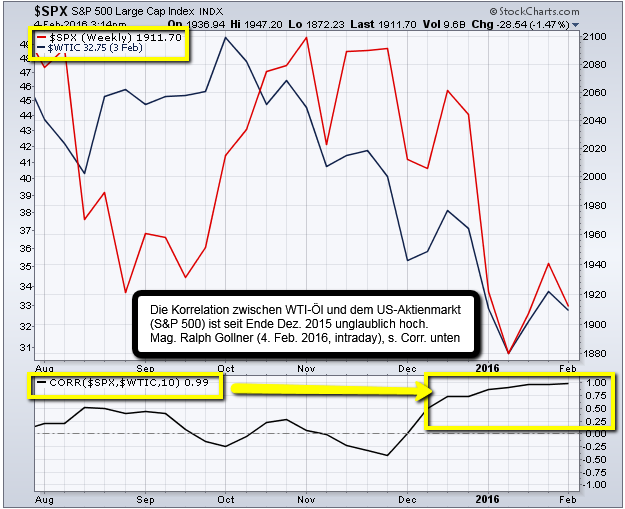

S&P 500 und der WTI-Ölpreis (Korrelation auf 26-Jahres-Hoch)

Die Korrelation zwischen Öl (Sorte WTI) und dem S&P 500 bewegte sich im Januar 2016 auf einem Niveau, welches in den letzten 26 Jahren nicht mehr erreicht worden ist.

Die Korrelation im Jänner 2016 hat ca. 0,97 betragen, höher als ...

Dow Jones Transportation Index

In April 2015, "private-investment.at" looked at the DJT-Index and remarked, that is was of utmost importance to follow the Index and its fight with the SMA50-line (weekly). The Index lost, broke through and found an intermediate bottom some weeks ago:

Golden Cross April 2016 (Dow Jones IA)

Bullish Crossover Moving Average 50days/200 days

A bullish ‘golden cross’ chart pattern has appeared in the Dow Jones Industrial Average, and this one may have a better shot of working out for investors than the one that failed just four months ago.

...

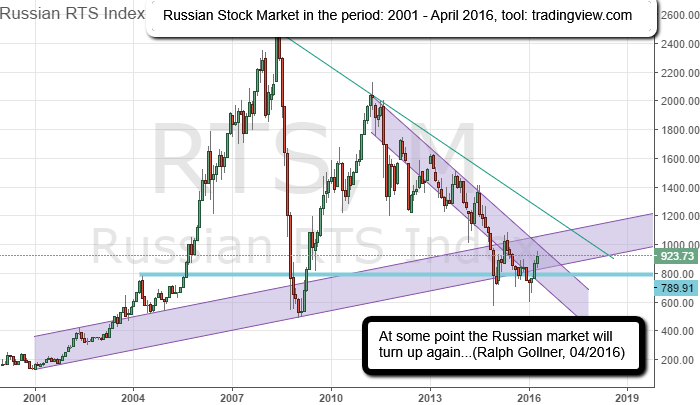

Russischer Aktienmarkt (RDX-USD, RTS)

Bewertung (CAPE), Langfrist-Chart

Der russische Aktienmarkt wurde, final mit dem Ölpreis-Absturz im Jahr 2015, die letzten Jahre tief ins Minus gedrückt:

Als ATX-Investor ist man sich dessen besonders bewusst, da teilweise doch eine Korrelation zwischen ...

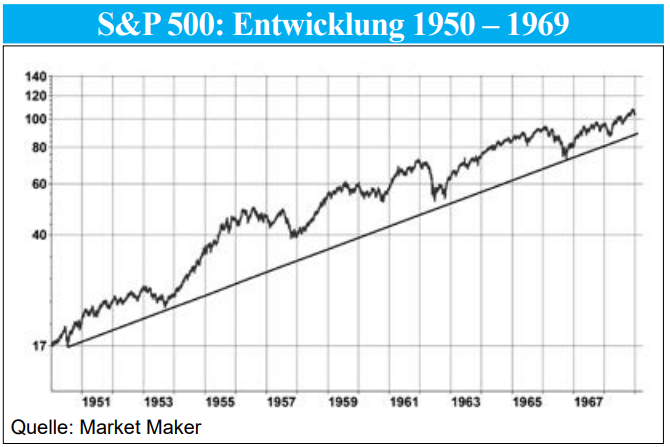

S&P 500 "the 50s"

Although we tend to think of the 1950’s as "Happy Days" made up of greasers and hot rods, the "Fifties" were not all peaceful and roses. The 1950’s began with the "Cold War" between the United States and the Soviet Union...

...as clashes between communism and capitalism ...

S&P 500 ("the odds")

Aktien (US-Aktien) steigen im langfristigen Bild die überwiegende Mehrheit der Zeit. Meine Berechnung (unter Verwendung von Daten von NYU Stern) hat ergeben, dass in 66 der letzten 88 Jahre der S&P 500 positive Jahre hatte. 73% positive Jahre!

Wenn man also in die ...

SDAX (German Small Caps)

Mit mehr als 9.300 Punkten hat der SDax sich zum renditeträchtigsten Index in der deutschen Börsenlandschaft emporgeschwungen. Dax, MDax und TecDax notieren zum Teil deutlich unter ihren hist. Höchstständen, der SDax stand zeit seiner Geschichte noch nie so hoch.

...

Dow Jones Industrial Average (Pre-Brexit-Voting)

The famous Dow Jones (DJIA/Dow Jones Industrial Average) has been buidling up momentum lately (again), since the widely known Index broke its 200-Day Simple Moving Average (but also the Exponential Moving Average and the WMA):

Stay cautious!

Investors in European stocks are fearful - since the Brexit-voting will take place on the 23rd June 2016 with unknown consequences.

DAX-Rollercoaster (03/2012-06/2016)

Geschüttelt, nicht gerührt...Folgend dem BREXIT-Voting gingen kfr. mal alle Sicherungen durch. Derzeit wird am Versuch einer Stabilisierung im Bereich 9.100 bis 9.800 Punkte gearbeitet - RISKY!

DAX-Betrachtung (Bild oben) wurde kommentiert von Mag. Ralph ...

S&P 500 reached an All-time high weekly close!

Record highs around the corner? "Close" doesn't even come close to describing it. The S&P 500 rose as high as 2,131.71 on Friday (8th July 2016), its highest level in nearly a year, as it surged 1.5 percent...

DAILY updated/weekly updated ...

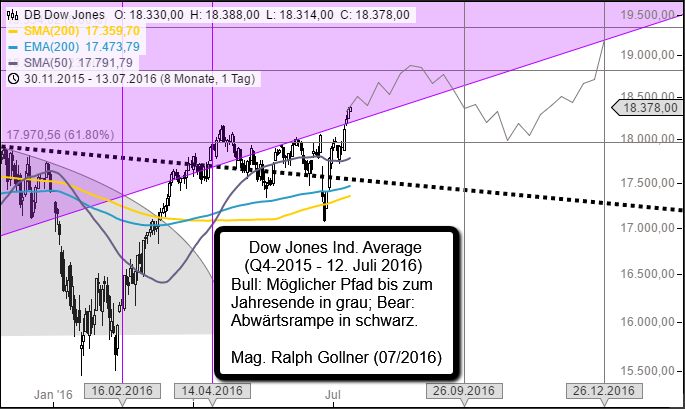

Dow Jones Industrial Average (2. Halbjahr 2016)

"Alles ist möglich"

Im Nov. wird ein neuer US-Präsident gewählt. Wie könnte es bis zum Jahresende mit dem Dow Jones Ind. Average weitergehen? Mit dem Wahltermin im Hinterkopf kann ich mir einen Schlangenpfad bis Silvester vorstellen:

Chart ...

Chart ...

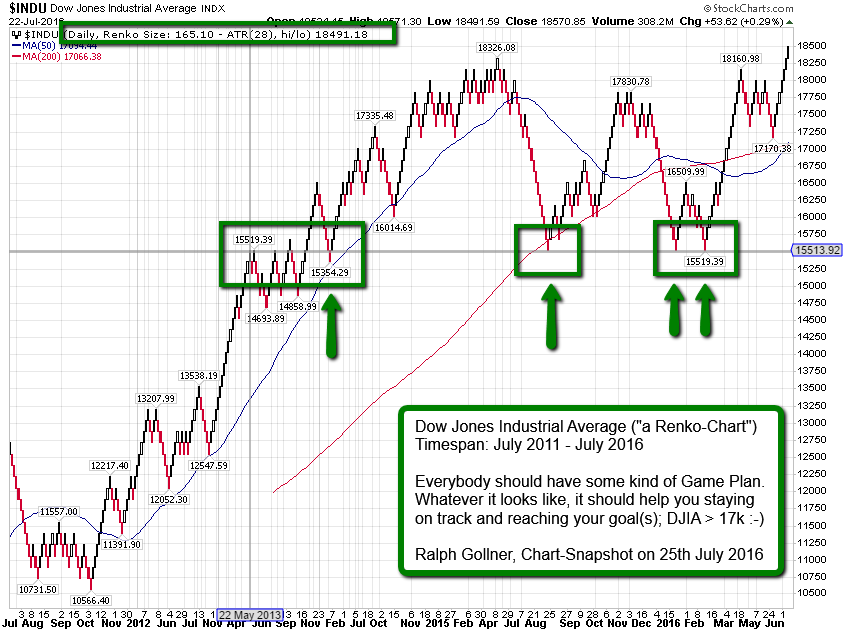

Dow Jones Industrial Average (Renko-Chart)

July 2011 - July 2016

Developed in the 18th century in Japan to trade rice, Renko charting is a trend following technique. Lateron Renko-Charts were found useful in trading any other financial instrument, like stocks for instance.

It is excellent ...

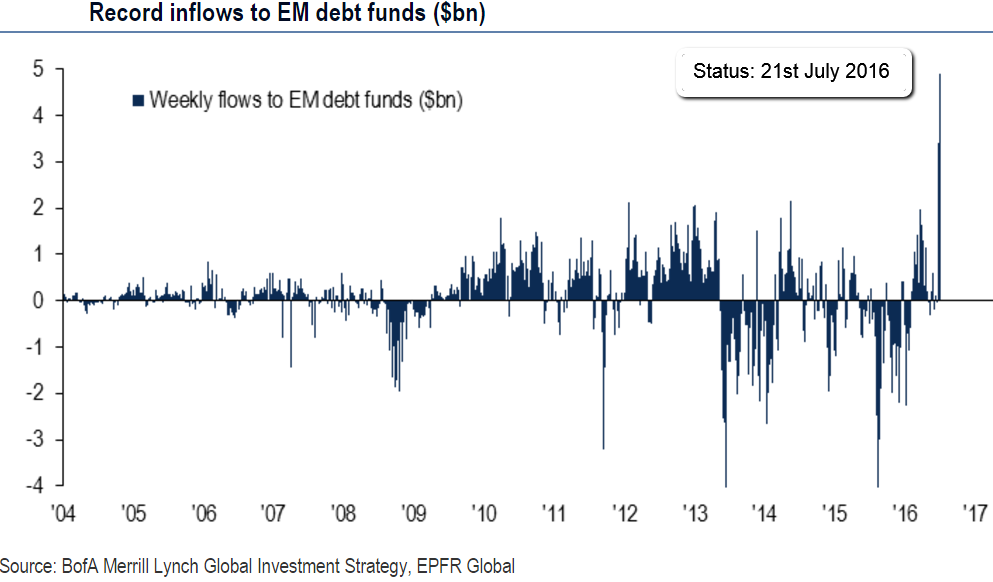

EmergingMarkets-Debt-Index

Investor appetite for emerging-market bonds has pushed buying in debt-oriented funds tied to those regions to records. Net inflows to funds that buy EM-bonds reached an all-time high in the week through 20th July.

Roughly USD 14 billion has poured into ...

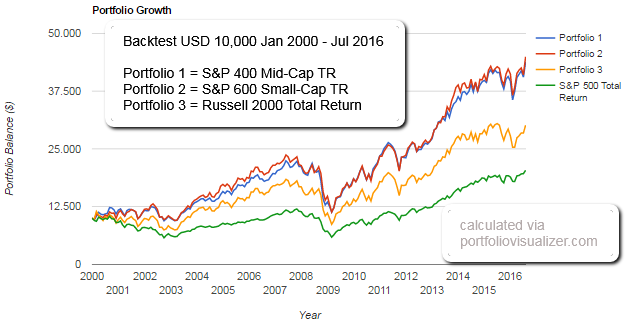

Choosing the "best" Benchmark

S&P 600 maybe?

An ETF on the S&P SmallCap 600 provides diversified exposure to U.S. small-cap stocks. The S&P SmallCap 600 Index is well diversified by sector and security with the highest exposure to financials, industrials and information technology.

Although ...

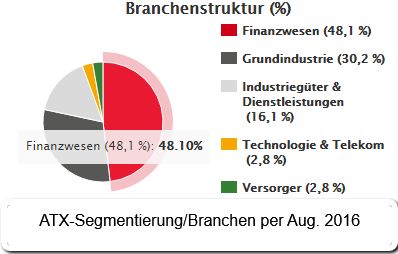

ATX (Back in the game?)

Der österreichische Aktienindex, kurz ATX, ist relativ volatil, weil er denn auch zyklische Branchen schwer gewichtet hat. So ist beinahe die Hälfte des Index mit Finanzdienstleistern oder Industrieunternehmen bestückt, wie z.B. Banken oder Versicherungsunternehmen.

...

S&P 500 (Volume by Price)

Let's hope, the volume is coming back in the next few weeks and the Volume-pulling (see red bricks on the left) levels between 2,070 and 2,120 are giving Support - if EVER-NEEDED? Let'see (Reminder: US-Election on 8th Nov. '16)

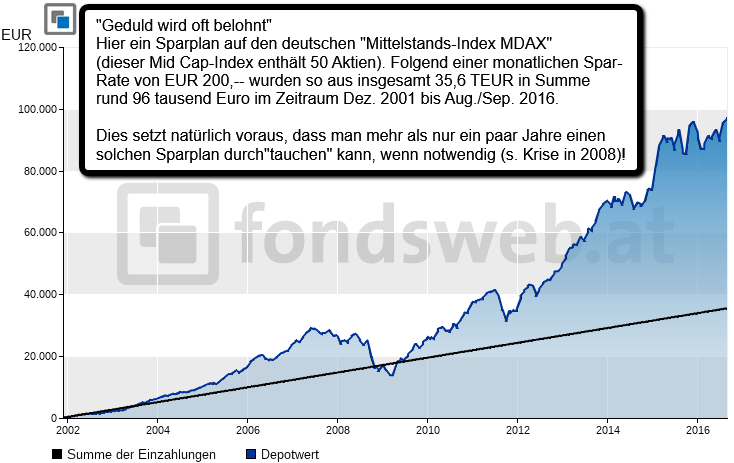

MDAX ( "2002 - 2016" )

Bei meinen Recherche nach den langfristig interessanten Möglichkeiten im Bereich Geldanlage kommen mir immer wieder Sparpläne unter. Das Problem ist hier jedoch oft, dass der interessierte Anleger teilweise garnicht versteht, was hinter dem Sparplan eigentlich steht.

...

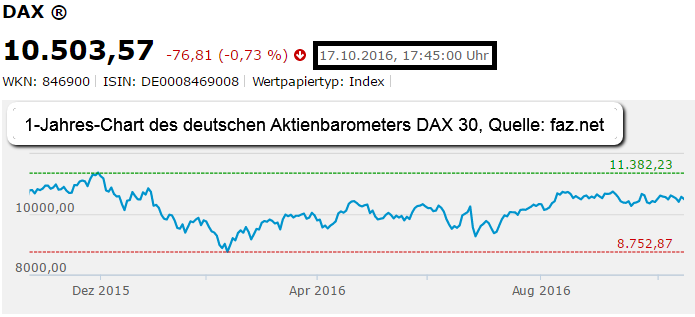

DAX 30 zwischen 8.700 und 11.400 Punkten

Seit Okt. 2015 schwankt der deutsche Aktienindex DAX in einem Korridor von ca. 2.600 Punkten. Sowohl die Themen "China-Unsicherheiten" im Q1-2016, sowie das Brexit-Voting im Juni 2016 fallen in diesen Zeitraum/Demarkationslinie: ca. 10.000 Punkte.

...

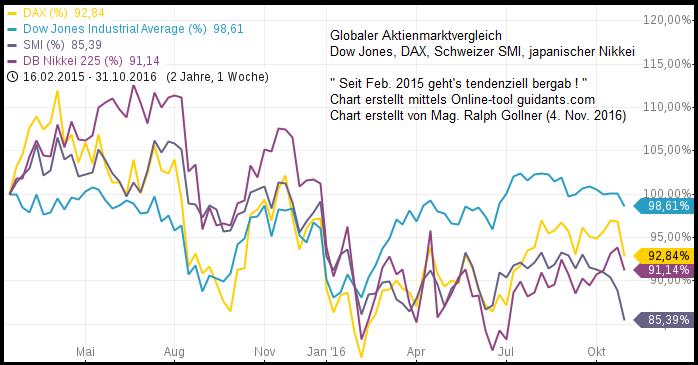

Zickzack-Börsen seit Feb. 2015

(Status: 4. Nov. 2016)

Seit Feb. 2015 stocken die globalen Leitbörsen der Welt. Zwischendurch haben jedoch einige Teilbörsen (wie der brasilianische BOVISPA) durchstarten können. Warren Buffet hatte insbesondere in 2015 einige Probleme!

Im folgenden Schaubild ...

Im folgenden Schaubild ...

XLF (Financial Sector ETF)

(Nov. 2012 - 18th Nov. 2016)

The Financial Select Sector SPDR Fund tracks an index of S&P 500 financial stocks, weighted by market cap. XLF offers liquid exposure to the heavyweights in the US Financials segment. Check out the breakout this month:

Its cap-weighted ...

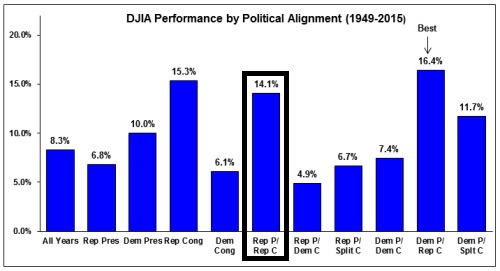

Dow Jones Ind. Average (Rep./Democr. President)

Data presented in the chart below begins in 1949 with the first full presidential term following WWII to focus on the modern era. First looking at just the historical performance of the DJIA under Democratic and Republican Presidents...

S&P 500-TR vs. DAX-Performance-Index (SPX vs. DAX)

Im den folgenden Chart sieht man einen Vergleich über 2 Jahre - und zwar zwischen dem S&P 500 TR (Total Return-Index, also inkl. Dividenden) und dem DAX-Performance-Index (ebenfalls inkl. Dividenden):

In folgendem Chart werden beide ...

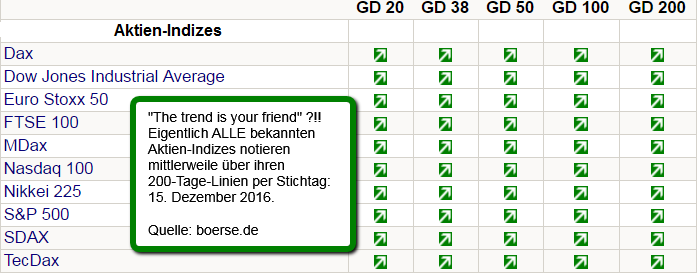

Die "magische" 200-Tage-Linie

Die 200-Tage-Linie ist ein einfaches Mittel um Trends zu ermitteln und um Kauf- und Verkaufssignale zu erkennen. Die Methode gehört zu den bekanntesten und besticht durch ihre Einfachheit...

Die 200-Tage-Linie gehört zu den einfachsten und bekanntesten ...

5 years NASDAQ vs. DAX vs. M/DAX vs. ATX

One should compare apples with apples, but this is pretty hard. Just remember that each of the Indices is in local currencies. Examples: Nasdaq-stocks in USD, DAX in Euro, etc.

Still, here are the last years in retrospect

(MDAX vs. NASDAQ-Comp.)

MDAX ...

Magic 1,000 level in the S&P 100 Index

conquered as per weekly close (6th Jan. 2017)

We could wait and see if that level will also be defended as per month close of Jan. 2017. Furthermore the technological-oriented "sister" NASDAQ 100 (Tech-Index) also surpassed a psychological level: 5,000!

S&P 500 Rainbow Chart of the "90s"

Always remember: Keep the market as stupid and simple as it can be...Developed by Mel Widner and originally described in the July 1997 issue of Technical Analysis of Stocks and Commodities magazine, the Rainbow Charts indicator is a trend-following one. The ...

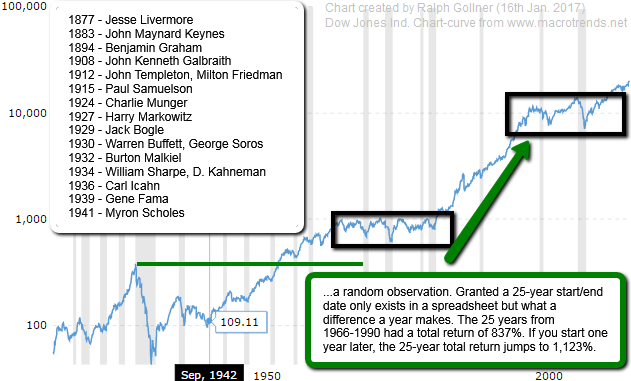

Famous Investors, Economists &

the Dow Jones IA

Michael Batnick analyzed the birth dates of the most important investors of all time. Without further ado, the most important investors of all time (up to the maximum birth year of 1941) are stated in following Dow Jones-Chart:

But this is an ...

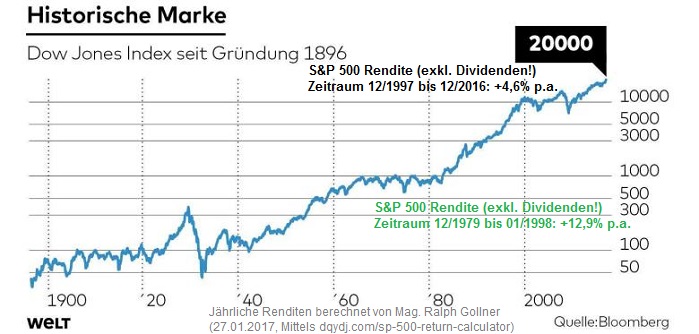

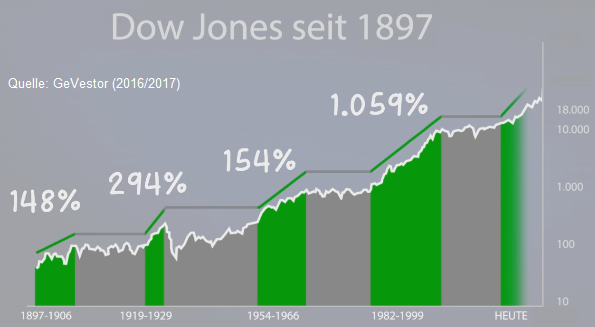

S&P 500 Rendite, DJIA seit 1896

(...bis 20.000 Punkte per 01/2017)

Der Dow Jones Industrial Average (aka DOW) ist ein preisgewichter Index und besteht nur aus 30 Werten. Der marktbreite Index ist eher der S&P 500 (kapitalgewichtet), welchen ich zur Renditeberechnung herangezogen habe:

Die ...

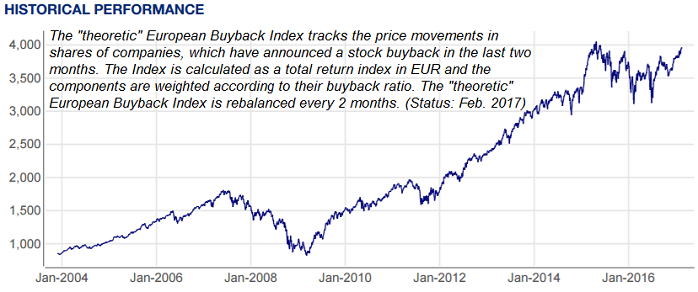

Aktienrückkäufe: Wenn Firmen sich selbst kaufen

Buy-back-Programme erhöhen den Gewinn je Aktie für Anleger. Dennoch sollten die Motive immer kritisch hinterfragt werden. Manche Unternehmen sorgen für einen Kursanstieg, indem sie eigene Aktien von den Aktionären zurückkaufen. Achtung: Doch...

...

...

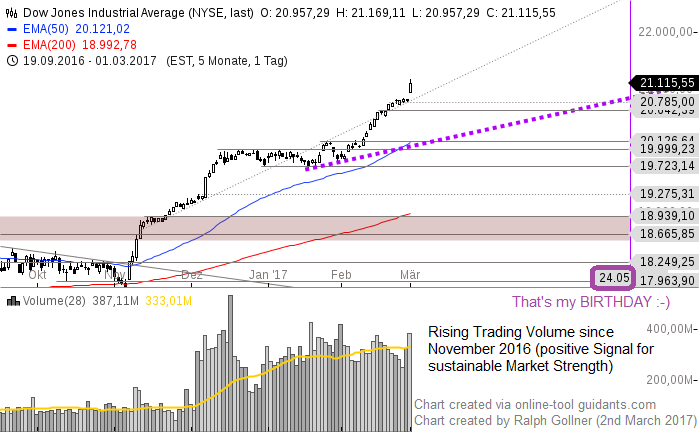

Rising Trading Volume (US-Stock Markets)

Dow Jones, S&P 500

UNTIL Oct. 2016 the US-stock market has been marked by declining trading volumes in the last years. The trading volumes story is a somewhat complex. Some argued that it was a sign of "low confirmation," meaning investors didn't...

...

S&P 500 (Under the hood)

All cylinders firing at the same time? (cylinders being here ALL the big sectors of the economy); Definition: The S&P 500 stands for the Standard and Poor's 500. It is a stock market index that tracks the 500 most widely held...

...stocks on the New York Stock ...

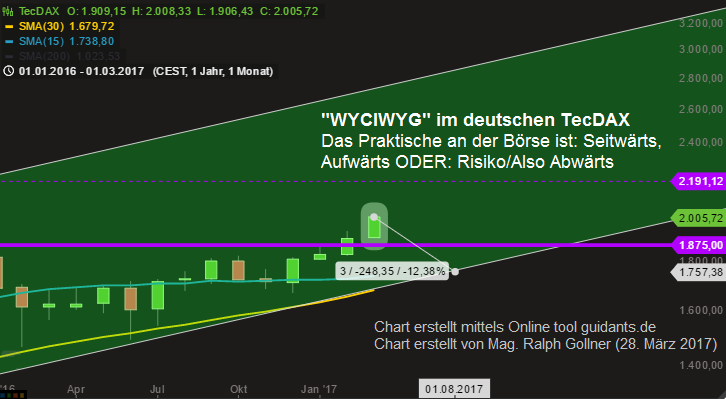

TecDAX (magic 2k, Risiko 12% darunter ?)

TecDAX, der würdige(re) Nachfolger vom Chaos-Index "NEMAX 50", oder Neuer-Markt. Hier versammeln sich die 30 größten deutschen Technologiewerte. Durch die sog. 35/35-Regel wird zweimal jährlich jeweils zum März und September die Zusammensetzung...

...

DAX - Sky(high), Neutral, Or Risk-Zone (?)

Eigentlich müsste man das folgende Chartbild nicht kommentieren. Es sollte selbsterklärend sein! Im Hintergrund sollte man sich wohl -zumindest- auch die Bewertungskennzahlen KGV, KUV, KBV ansehen (auch im historischen Vergleich) !

great ...

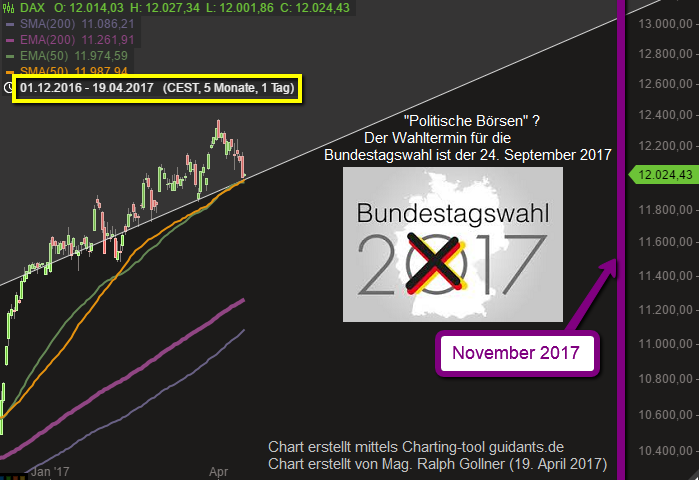

DAX vor dem Sommer im Wahljahr 2017

Die 200-Tage-Durchschnittslinien sind noch in sicherer Ferne und könnten -im Notfall- als (letzte) Unterstützung dienen. Soweit sollte es aber doch nicht kommen - sofern dieses Wahljahr glimpflich verläuft...

EuroStoxx 50

(April 1992 - April 2017)

oder: "Nichts ist unmöglich"

Im Dow Jones Industrial Average gibt es seit 1897 eine Abfolge von Bullenmärkten und temporärem Seitwärtsgeschiebe (bzw. Bärenmärkten, die tlw. gar 17 Jahre angehalten haben). Spannender UP-RollerCoaster-Ride seit Gründung des Dow Jones Industrial Average im 19. ...

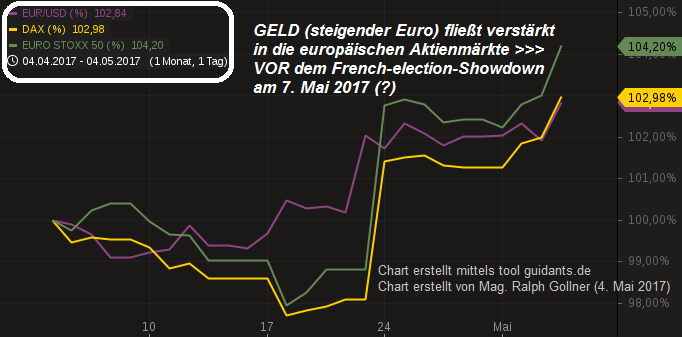

Euro steigt, Europas Aktienmärkte steigen

(04/2017 - 4. Mai 2017)

Parallel zum steigenden Euro (EUR/USD-Währungspaar) - mittlerweile bei ca. 1,095 EUR/USD - steigen auch Europas Aktienmärkte (z.B. Spanien - Index bei ca. 11.000 Punkten), Euro Stoxx 50 > 3.650 Punkte, DAX > 12.500 Punkte...

...

...

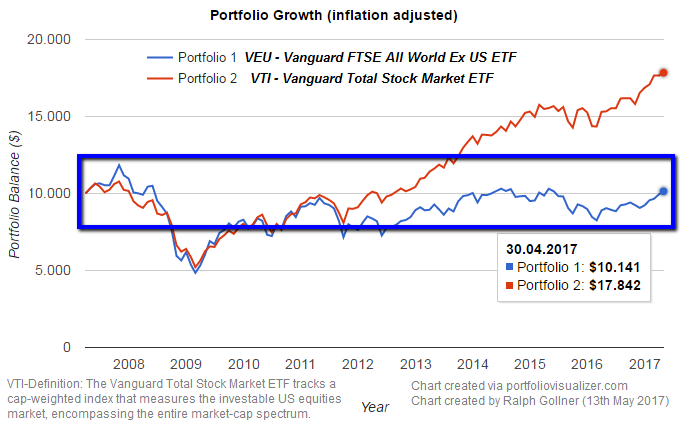

US-Market and Non-US (Rest of World)

US-Markets had their final hooray in the tailwind-environment of Mr. Trump (election-month November 2016). Maybe it's time for the Rest of the world to start their Stock-Market Gains? sustainable Gains?

Well, I used the two different ETFs "VEU and VTI" ...

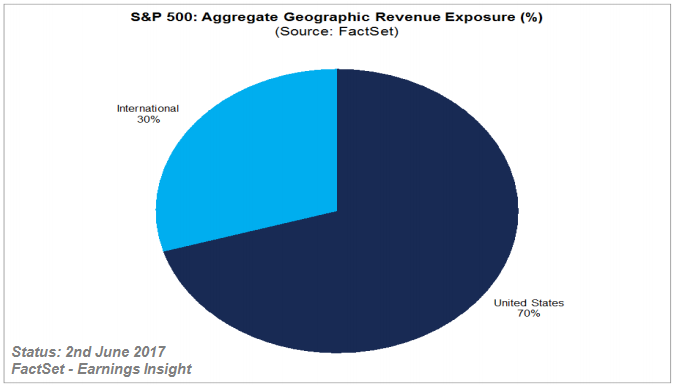

S&P 500 Global Exposure (IT-Sector)

Sill, the S&P 500 relies highly on the domestic economy (being the United States). But recheck the IT-Sector, but also the companies from the Industrial Sector, which have a relevant portion of their sales abroad.

The ongoing global recovery is especially ...

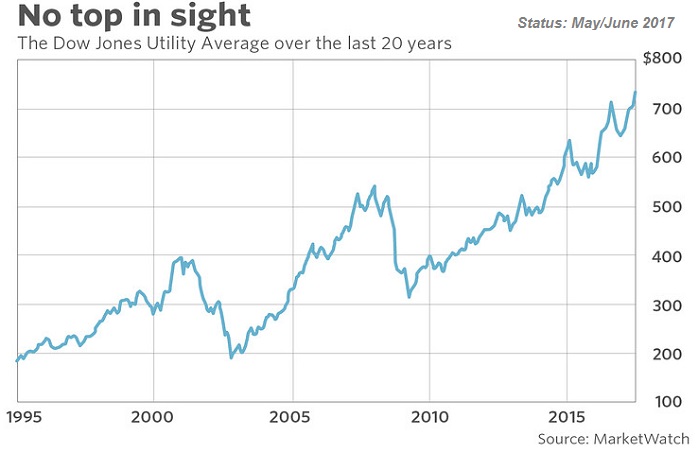

Dow Jones Utility Average

A bullish signal in U.S. stocks is being issued by an indicator that few investors ever focus on: the Dow Jones Utility Average. That's because this benchmark which was created 88 years ago, in 1929, is thought to be a leading indicator...

...of tops and bottoms in ...

Nasdaq Composite (Momentum-Catch up)

If there is a trend and the Index and its components are gaining momentum then "everything is possible". Remember the crazy Momentum in the final years of the 90s (last century):

In the following period, including the Financial Crisis Breakdown in the ...

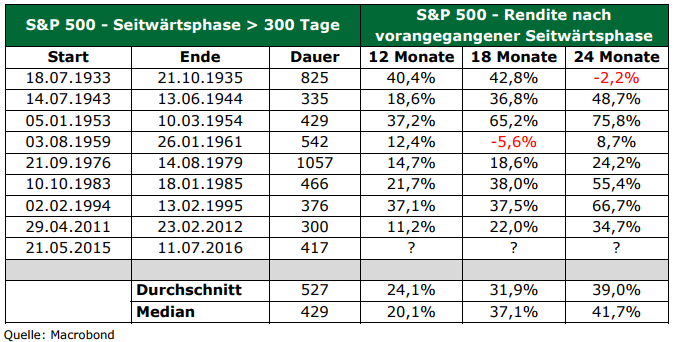

S&P 500 Seitwärtsphasen ( > 300 Tage)

Am 11. Juli 2016 stand der Index bei ca. 2.137 Punkten. Würde nun der Index am Ende einer Seitwärtsperiode so stark ansteigen, wie bisher, würde der S&P 500 im Juli 2018 bei ca. 2.970 Punkten stehen (siehe Durchschnitt lt. Schaubild)...

...

...

S&P 500 @ magic 2,400 - level

The broad US-Stock Market (S&P 500) is currently at an interesting level near 2,400 points. Furthermore also two weekly Moving Averages are crossing this level soon > relevant decision may be upcoming...

In following chart one can clearly see, that an ...

The MSCI Emerging Markets Index

The "EM-Index" captures large and mid cap representation across 24 Emerging Markets (EM) countries*. With 845 constituents (as per July 2017), the index covers approximately 85% of the free float-adjusted market capitalization in each country.

*EM countries ...

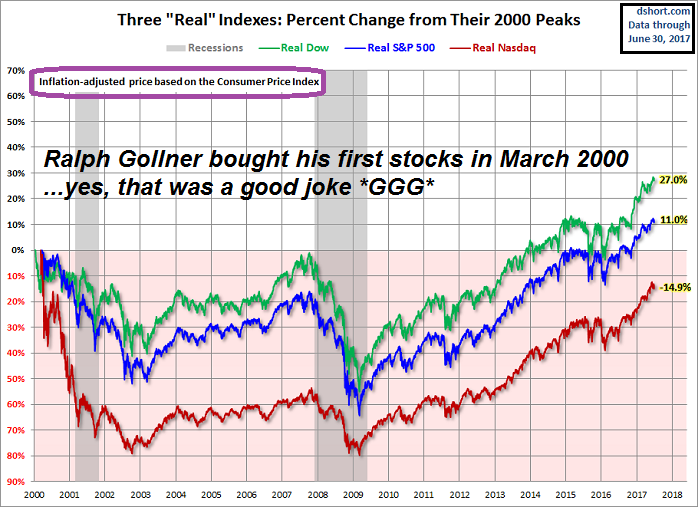

"Real Indexes" from the year 2000 onwards

(Status: June 2017)

The following chart requires little explanation. Reminder: So far the 21st Century has not been especially kind to equity investors (in real terms!). Yes, markets do bounce back, but often in time frames that defy optimistic...

...

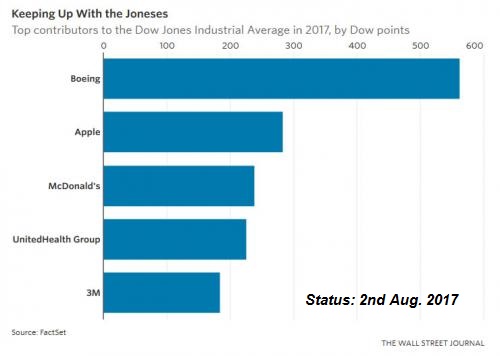

DOW - biggest contributors 2017

(year-to-date)

Over the previous two weeks the Dow Industrials has been diverging from most other Indices and particularly the Dow Transports. An important part of the divergence has been the relative narrowness of the rally in the Dow.

In the WSJ, Justin ...

Stocks versus Bonds

(last 2 years)

Stocks can fall faster and further than junk bonds, but they also offer the possibility of significant capital appreciation in the long term - here a comparison between the broad US-Stock Market & HY-Bonds (S&P 500 vs. Corp. High Yield Fund / "HY-Bonds").

...

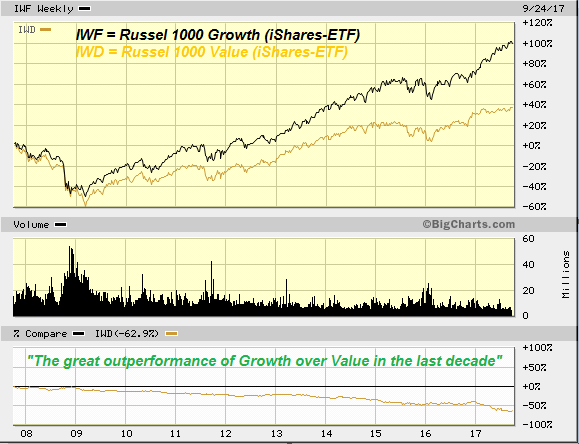

Value Investing Having Its Worst Run Since The Financial Crisis

Status: Aug/Sep. 2017

Over the past decade, the performance of U.S. growth stocks has been almost three times better (!) than that of value stocks. Index fund giant State Street Global Advisors calls it "the longest...

...

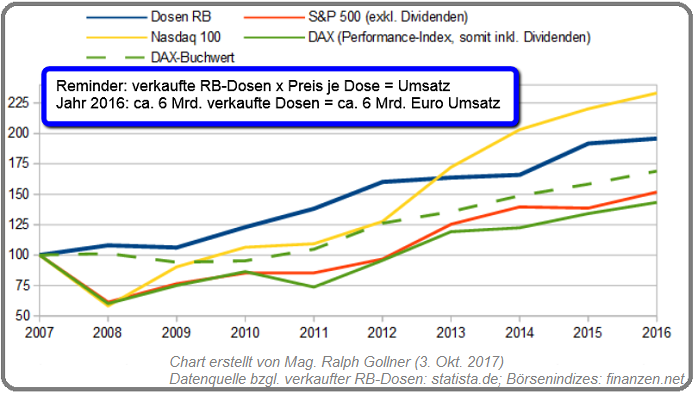

Dosenwachstum 2007 bis 2016

Dosenblase oder was? *lol*

Nun ja, man sollte sich Themen wie "Wachstumsreihen" spielerisch nähern. Reminder: Durch den Zinseszins kommt es bei einem Wachstum von ca. 8% p.a. zu einer Verdoppelung nach ca. 9 Jahren; Hier z.B. ein "Dosenwachstum":

Zur Info: Im ...

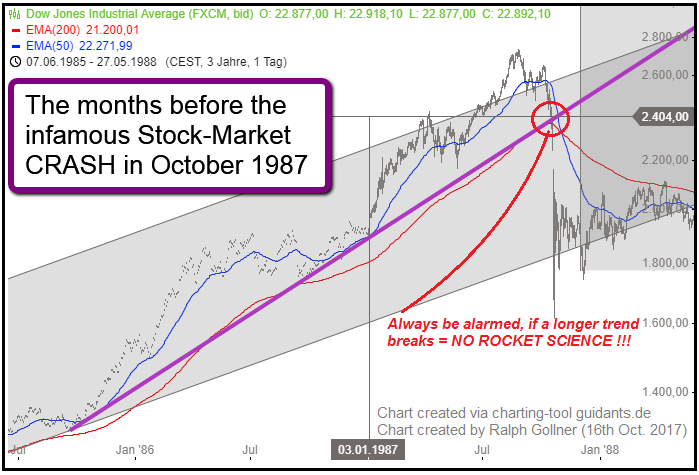

30 years after historic stock market crash

(Oct. 1987)

This week will mark the 30th anniversary of the market crash of 1987, better known as Black Monday. On 19th Oct. of that year, financial markets around the world plunged into chaos. The Dow Jones industrial average plummeted 22.6 %,...

...

DAX und DOW seit dem Jahr 1999 (Status: Nov. 2017)

| Ergebnis seit Ende 1999: | DAX | DOW JONES |

| Gewinnjahre: | 13 | 12 |

| Verlustjahre: | 5 | 6 |

| Gewinnhäufigkeit: | 72,2% | 66,7% |

| durchschnittliche Gewinnhöhe: | +18,6% | +13,1% |

| durchschnittliche Verlusthöhe: | -25,3% | ... |

MDAX & Nasdaq-100 (2013 - Nov. 2017)

5-Jahreszeitraum

MDAX (Performance-Index, somit inkl. Dividenden) versus Nasdaq-100 sind beinahe im Gleichlauf emporgestiegen in den letzten 5 Jahren. Um ca. 140% ist der Technologie-Index Nasdaq-100 samt seinen 100 Aktien im...

...besagten Zeitraum ...

Dow Jones Transportation Average

(magic 9.5k)

Der DJ-Transportation Average (Index) sollte schön über dem 9.474er-level im Zeitraum der nächsten Monate verbleiben - Ansonsten wären Turbulenzen bei Notierungen unter dieser Marke wohl keine grossartige Überraschung...

cheers Ralph ...

Dow Jones Transporation Average

(Fresh All-Time-High)

Developed more than 115 years ago, "Dow Theory" - created in part by Charles Dow, the founder of the Wall Street Journal - is considered the oldest stock market indicator that's still followed by a broad swath of the investing public.

It ...

"Öl-Index" (WTI-Ölpreis)

Abhängig vom Ölvorkommen und Förderung existieren in Abhängigkeit von der Qualität unterschiedliche Sorten. Die wichtigsten Sorten sind Brent Crude Oil (Europa), West Texas Intermediate WTI (Nordamerika), Oman Crude Oil (Asien) und...

...Arab Light. Entscheidende ...

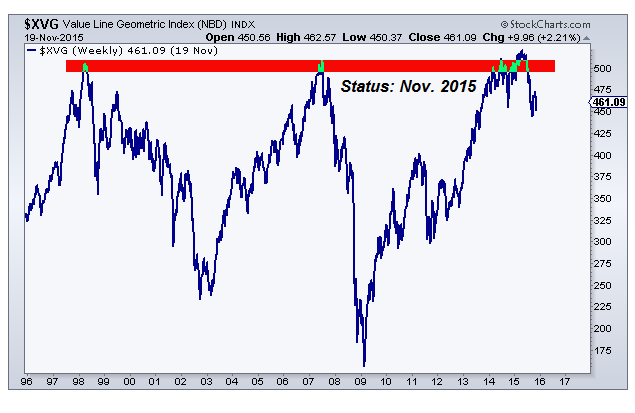

Value Line Geometric Index

All-Time-High

This index is great at providing insight into the current condition of the U.S. stock market: the Value Line Geometric Index (XVG). This index tracks the median move of stocks within the index using the assumption that each stock has an equal...

...

...

US 10Year Treasury-Yield vs. Dow Jones (Ind. Average)

According to Bill Gross, a famous long-term bond investor, yields are likely to climb to at least 2.7 percent by year-end 2018. The driving forces include global economic growth, the U.S. Federal Reserve raising its benchmark rate and...

...

...

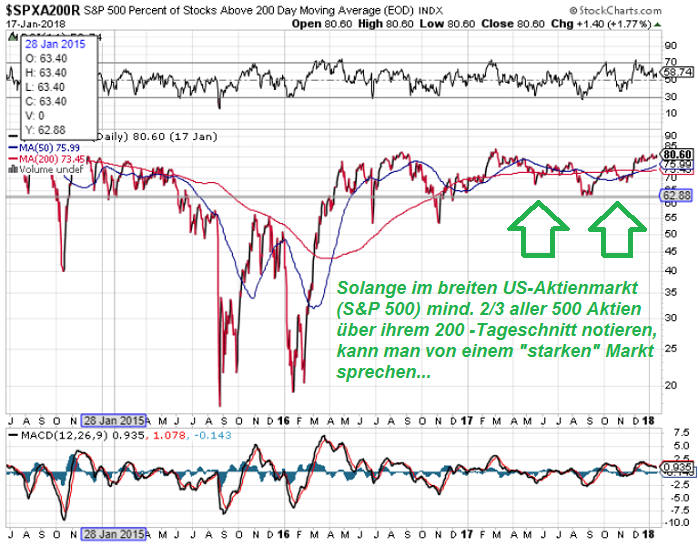

Stärke im US-Aktienmarkt (Aktien > 200-Day Moving Average)

S&P 500 "Marktstärke" laut finviz.com (Aktien > SMA 200-daily): 391 / 500 per Market-Closing am 18. Jan. 2018

391 von 500 Aktien liegen somit über ihrem jeweiligen 200-Tage-Durchschnitt = 78,2% (Stark, da > 75% Marktbreite)

Im ...

Euro Bund-Future

Die Anleihekurse des deutschen Staates lassen sich am Einfachsten am entsprechenden Bundesanleihen-Marktbarometer, dem Euro Bund-Future ablesen: Dieser notiert mittlerweile wieder unter einem "normalerweise maximalen" Niveau von 160 Punkten. 160 Punkte - das ist...

...nicht ...

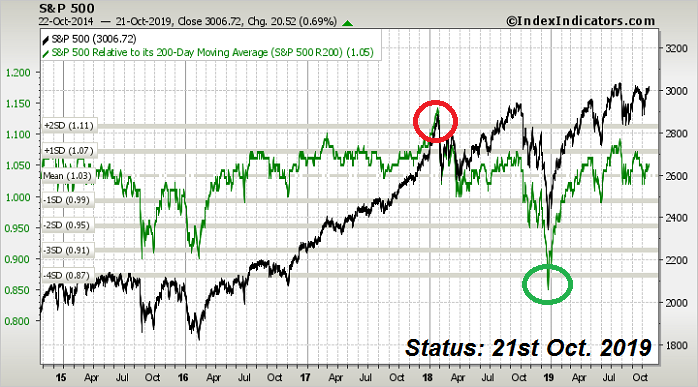

The 200d Simple Moving Average (SMA)

"3 Standard Deviations above/below the SMA200-daily"

Upfront: Some days ago the Dow Jones Industrial-Average Index-level reached a level, which was in distance of 3 standard deviations from its 200-Day Moving Average (SMA-200). Then, suddenly the Index...

S&P 500 (Technicals, SMA200-daily)

The US-Stock Market showed a neat Intraday-Turnaround at the end of the trading-week. Therefore a positive sign was given within the last hours of friday's trading day - a signal which could lead to a positive trading week starting next Monday (?):

The ...

Bull Market Length (Definition)

Short reminder: from May to October 2011, the Standard & Poor's 500 Index fell 21.6 percent. Upfront: One may argue that the best starting date of a new bull market is when the prior bull-market highs are eclipsed. That is how how one gets a date like...

...

DAX

(April 2015 versus 13. März 2018)

Kurzer Recap ins Jahr 2015: Der Dax stieg damals bis zum 10. April 2015 auf 12.374 Punkte. Interessanter Vergleich zum heutigen Tag - an welchem das DAX-Aktienbarometer per Tagesschluss bei ca. 12.221 Punkten notiert. >> Macht saldiert ein knappes...

...

Hexensabbat (4 mal im Jahr)

Der "Hexensabbat" oder auch "dreifache Verfallstag" ist immer der dritte Freitag der Monate März, Juni, September und Dezember. Handelskontrakte wie Futures oder Optionen sind zeitlich begrenzt und verfallen in regelmäßigen Abständen. An den großen,...

...

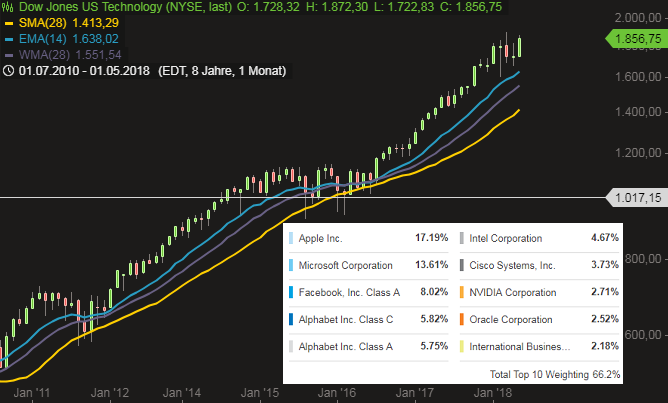

US Technology-Index

(Dow Jones US Technology-Index)

The Dow Jones Technology Sector tracks a market-cap weighted index of U.S. technology companies. The Index is mainly driven by digital trends like: Internet of things, Internet Infrastructure, Chips (not to eat), Tech-R&D, etc.

...

"Dow Jones Internet Commerce"-Index

Seit mehr als einem Jahrzehnt ist das Internet nicht mehr wegzudenken! Ebenso sollte wohl jeder erfahrene Investor wissen, dass das BIP oft gar zu 2/3 vom Privatkonsum getragen wird. Verbindet man nun diese beiden Gedankengänge, landet man beim...

...

NASDAQ-monthly (EMAs)

Recheck the EMAs I applied in the chart above. They could serve as support levels in the upcoming quarters - if needed. We will have to wait and see. For the moment/what is left to say: "THE TREND IS OUR FRIEND"

DAX Kursindex - LANGFRISTIG (2007 - 2015)

(somit exklusive jährlicher Dividenden)

DAX-Kursindex level im April 2015: 6.339 Punkte

DAX-Kursindex level aktuell (25. Juni 2018): 5.625 Punkte

(Aktuell sind wir somit mehr als 10% unter dem Allzeithoch vom April 2015

DAX-Kursindex level im April ...

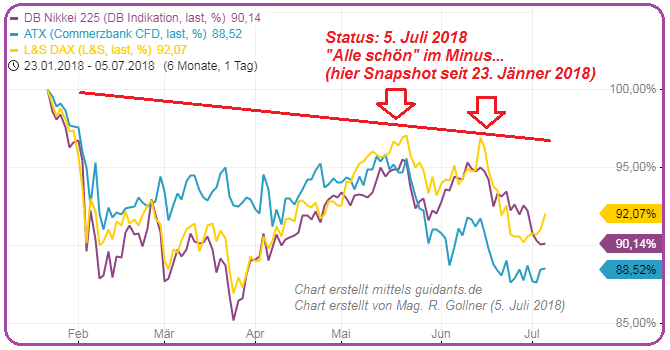

Status Quo

YEAR-TO-DATE Performance von Indizes

Viele Investmentfonds (auch) im Milliardenbereich stehen dieses Jahr im Minus mit ihrer Performance, haben somit (voerst) Kapital Ihrer Anleger vernichtet (Buchverlust vorerst). Noch ist aber erst Halbzeit in diesem Jahr. Insbesondere...

...ein ...

Dow Jones US Technology (Index)

Fascinating strength in a strong-performing Market-Sector (Technology)

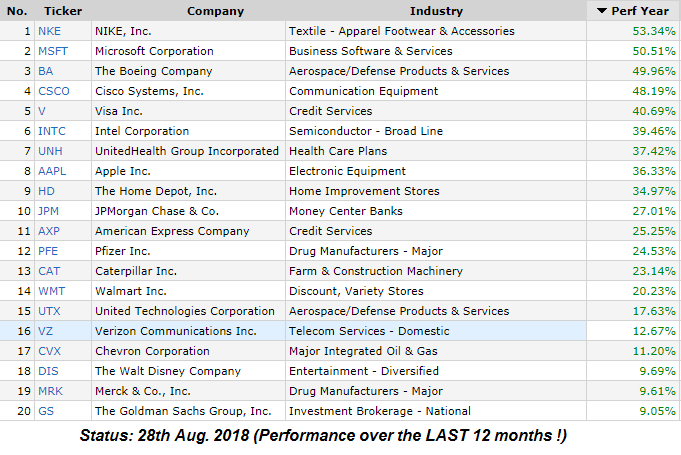

Dow Jones schließt heute bei > 26.000 Punkten

Der Dow Jones Industrial Average setzt sich (bekantermassen) aus 30 Werten zusammen. Folgend ein Auszug über die TOP 20 der letzten12 Monate. Wer nicht investiert war, hat wohl Einiges versäumt. Man sieht, sich zumindest den Dow...

... Jones ...

The Decade of Low/NO RETURNS (2000 - 2013)

The media is so crazy about he rich Stocks-investors getting richer. From the year 2000 until 2013 mostly the Broker were becoming richer by collecting transactions fees from nervous investors.

Therfore one should never forget >> "Investing is ...

DAX, MDAX & SDAX

Von 120 Aktien in diesen drei Indizes haben den Handelstag nur 7 Notierungen im Minus geschlossen!

Alle Angaben ohne Gewähr

Das war "STARRK"

Warren Buffet and his

"easy decades"

aka: FAT TAILWIND

Kindergarden-Börse (easy Investing-periods) Die 50er und die 60er im letzten Jahrhundert waren die beiden ersten Dekaden, in welchen Warren Buffet seine Investmentkarriere starten durfte. Lucky shot i guess.

Aber spannend wird es nun ...

Dow Jones Ind. Average (4. Okt. 2019) &

Fibonacci

Was versteht man unter Fibonacci-Analyse?

Leonardo von Pisa, genannt "Fibonacci", einem italienischen Mathematiker aus dem 13. Jahrhundert, verdanken wir nicht nur die Einführung der indisch-arabischen Zahlen und...

...die ihr zugrunde ...

The 200d Simple Moving Average (SMA)

"3 (or even 4) Standard Deviations above/below the SMA200-daily"

Upfront: Some days ago the S&P 500 reached a psychological level, which was near to its 200-Day Moving Average (SMA-200). So currently the "Mean" of that moving average is not far away:

But ...

Momentum is on (Jan. 2020)

The S&P 500 is still on "some" fire. Since Mid-December 2019 the three indicators "Market Momentum, Stock Price Strength & Stock Price Breadth" are on fire (see CNN Fear&Greed-Index, all 3 indicators on fire "Extreme Greed")!

If the S&P 500 can hold the ...

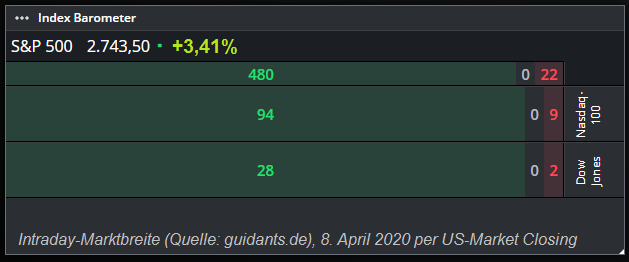

S&P 500, Nasdaq-100 und Dow Jones Industrial Average

Von allen Aktien, welche sich in den 3 US-Aktienindizes befinden, haben heute mehr als 90% schön im Plus geschlossen. Na, wenn das keine good news sind :-)

Alle Angaben ohne Gewähr

Das war STARRK

p.s. ich bin auch noch gespannt, ob es ...

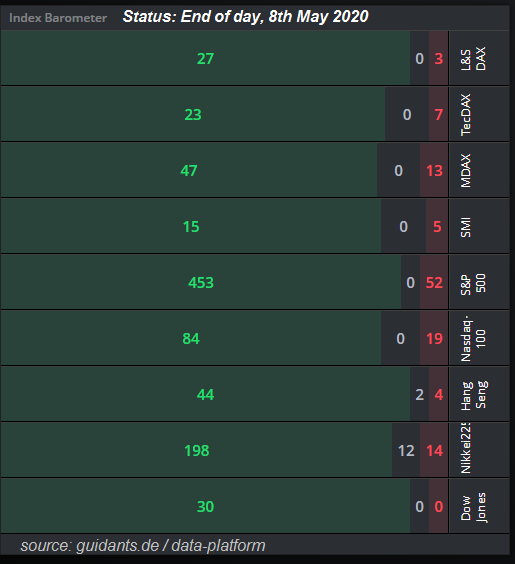

Nachtrag und Nachschlag zu letzter Woche

(Freitag, 8. Mai 2020)

Quer über verschiedene Aktienmärkte, sei es nach Geographie oder Investment-Stil, ist der Markt zum Schluß der letzten Woche angestiegen. Eigentlich ein starkes Zeichen der globalen Märkte, sei es der japanische...

...Nikkei, ...

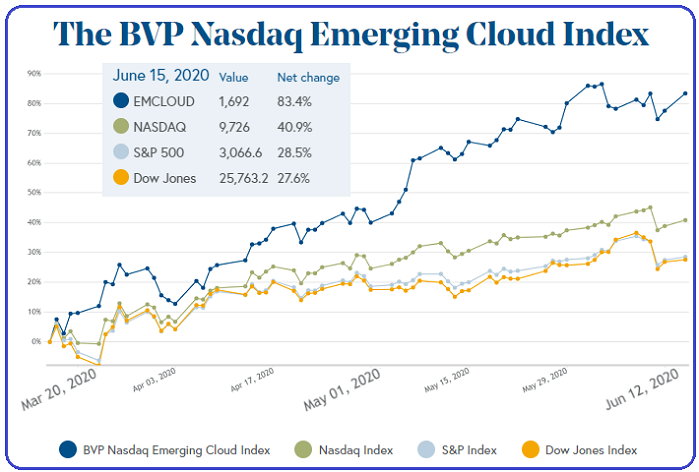

Cloud and some Cloud-companies

The Covid-19 crisis accelerated the short-term and medium-term push towards Cloud-computing. It can be seen immediately when spotting the Bessemer Venture Partners "Cloud Index" (timeframe: 16th March until 15th June):

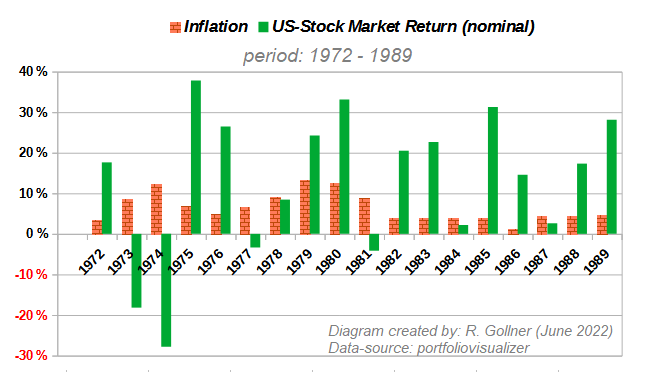

(HIGH) Inflation & the US-Stock Market

Let's recheck how the Stock Market did in the high-Inflation era (mainly) of the 70s. To begin with, the historical data provided by portfoliovisualizer showed an average inflation number of ca. 9.2% from the years...

...1973 until 1981. In these ...

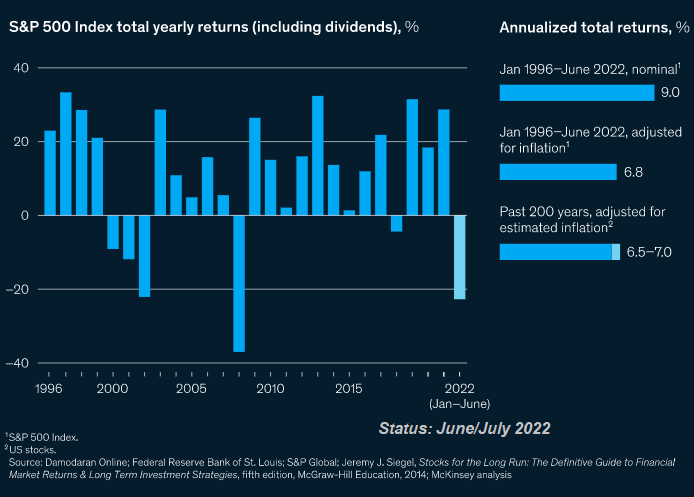

(Historical) Stock Market Returns

Many might be surprised to learn, however, that since about 1800, stocks have consistently returned an average of 6.5 to 7.0 percent per year (after inflation). In 2001, the market capitalization of...

...the companies that made up the S&P 500 was about USD ...

2022 - one of the worst years ever...

While the S&P 500's 18.1% decline was painful, it was only the fourth-worst stock market year in the last 50 years, only half as bad as the 37% decline in 2008, and better than the 22.1% decline in 2002 and 25.9% decline in 1974.

Yet in each of those ...

Yet in each of those ...

MSCI World - interessantes Chartbild

Persönlich finde ich den Kursverlauf vom Weltaktienindex "MSCI World" sehr interessant. Relativ stabil kämpft sich der Index seit Jahresanfang Richtung Allzeithoch zurück. Es wird nun spannend, ob der Index sein Level auch über...

...die Sommermonate ...

...

...