Related Categories

Related Articles

Articles

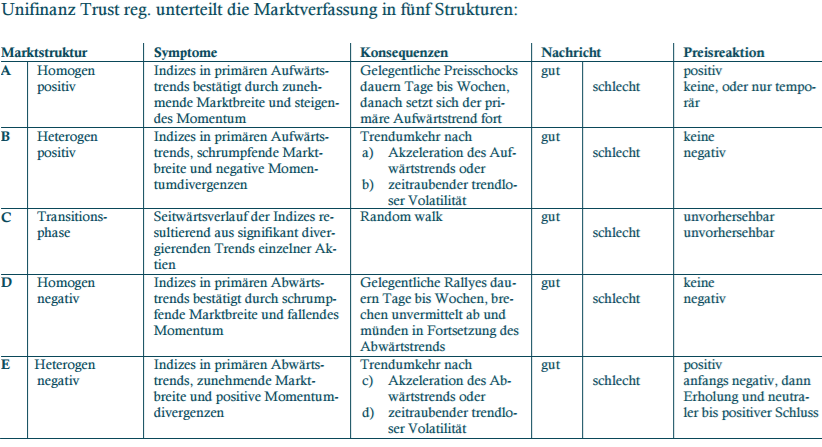

Marktstruktur, Marktbreite

(Phasen A bis E)

Die Aktienmärkte befinden sich evtl. noch immer in einer Transitionsphase (C-Struktur). Diese kann in einen Bullenmarkt münden, wenn es zu einer positiven Überraschung kommt, wie z.B. zu einer technologischen Innovation, die...

...ähnliche Phantasien auslöst wie das Internet ab 1996...Es kann (aber) auch zu einem Bärenmarkt kommen, wenn enttäuschende Entwicklungen auftreten. Nicht unähnlich verhält es sich mit den wichtigsten Devisen. Der Yen ist schwach, das Pfund reagiert auf eine wahrscheinlich zu negative Vorwegnahme der Brexit-Konsequenzen. Die wichtigste Währung, der US-Dollar, hat im Verhältnis zu den meisten Währungen, abgesehen von den zwei obgenannten, den Seitwärtstrend nicht verlassen.

A-STRUKTUR

Es heisst, politische Börsen hätten kurze Beine. Der Spruch traf in der Geschichte manchmal zu, manchmal auch nicht - und zwar jeweils dann nicht, wenn die Börsen auf der Suche nach Umständen waren, die die Anlagekategorie Aktie grundsätzlich favorisierten, was jeweils in einer A-Struktur zum Ausdruck kam. Diese waren zumeist monetär fundiert.

B-Strukturen

wurden in der Anfangszeit von Innovation getrieben und arteten dann in von Gier angeheizter Hektik aus. Die fortschreitende Digitalisierung mag einen grossen Innovationsschub auslösen und B-Strukturen befördern, und zwar nicht nur in "Information Technology", sondern auch in Bereichen, wie möglicherweise Industrials, die von diesem Innovationsschub profitieren. Die sich abzeichnende politische Innovation dürfte (jedoch) eher belasten. Der Historiker Thomas Maissen bezeichnet sie als "Souveränismus".

In seiner Kolumne in der "NZZ am Sonntag" vom 1. Januar 2017 nennt er die Stossrichtung eine doppelte: "einerseits gegen aussen, wo uneingeschränkte staatliche Selbstbestimmung gegen supranationale Einbindungen erstrebt wird; und andererseits gegen innen, wo der Souverän absolut herrschen will, nicht kontrolliert durch Gegengewalten wie heutzutage Parlamente, Gerichte oder Medien."

C-STRUKTUR (wie eingangs erwähnt)

Die Bewegungen, die an den Indizes und in einem grossen prozentualen Anteil ihrer Konstituenten seit ca. achtzehn Monaten zu beobachten sind stellten keine Konsolidierungen dar, sondern Transitionsphasen, die final positiv oder negativ ausgehen können. (Phase hät seit Feb. 2015, scheint sich aber im Dez. 2016 und Jan. 2017 nun nach oben absetzen zu wollen...)

In solchen Phasen war die Marktbreite im Gegensatz zu der aktuellen Lage nie auch nur annähernd so positiv wie derzeit in den USA oder auch in Gesamt-Europa. Ich gehe davon aus, dass die Marktbreite ein Artefakt ist der ausgelöst wird durch den Anlagenotstand wegen der Zinssituation in den grossen liquiden Währungsräumen. Die meines Erachtens sich aufdrängende Vorgehensweise bleibt die gleiche, die ich seit Monaten befürworte: Aktive Selektion betreiben, niedrige Gewichtung pro Aktie (1%, allenfalls bei kleineren Portfolios 2%), Definition nach welchen Kriterien gekauft werden kann und verkauft werden muss, konsequent die Regeln umsetzen und als Teil des Regelwerkes auch vorsehen, unter welchen Umständen das Portfolio durch Einsatz von Index-Futures abgesichert werden muss.

Recheck S&P 500 Aktien über die letzten 12 Monate

(Filter pos. Performance, mfr. Momentum)

| Anzahl | Anteil | |

| S&P 500 Aktien | 500 | 100% |

| S&P 500-Aktien mit pos. Perf. seit Jan. 2016 | ca. 420 | 84% |

| S&P 500-Aktien über 200Tage-Durchschnitt | ca. 340 | 68% |

| Momentum (Aktien > 50Tage-Durchschnitt) | ca. 320 | 64% |

| Top 100 Aktien/S&P 500 (Market Cap) > GD200 | 74 | 74% |

| Stichtag: 30. Januar 2017 | ||

Eine Fülle von Daten, in den USA bis 1946 zurückreichend, belegt unmissverständlich die Voraussetzungen, unter welchen von Indizes ausgelöste negative Stimmungen positive Aktientrends brechen können: Es sind heterogene Strukturen, die dann vorliegen, wenn nicht rund 80% der Konstituenten grosser Indizes in die gleiche Richtung tendieren, wenn grosse Divergenzen zwischen den Sektoren vorliegen und wenn Nachrichten grosse Kursschwankungen in einzelnen Aktien auslösen.

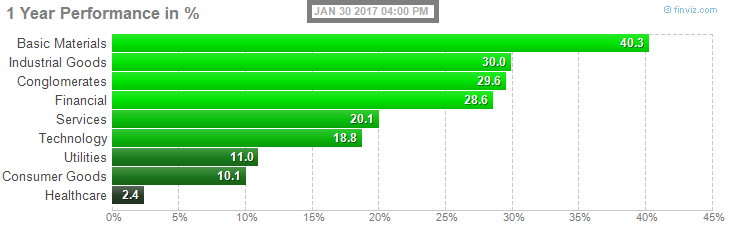

Eine starke Spreizung zwischen den AttraktivitätsRatings (wie im Okt. 2016 im Markt gesehen) der besten und der schlechtesten Sektoren sind weitere Symptome einer heterogenen Struktur. Im Klartext heisst das: Die Ursache für die Handlungen der Käuferseite liegt nicht in Umständen, die grundsätzlich als positiv für die Anlagekategorie Aktien angesehen werden, obwohl unterschiedliche Analysemethoden zur Anwendung gelangen. Umstände-attribuierte Marktphasen sind quasi immun gegenüber negativen Nachrichten. Das Muster in Q4-2016 zeigt aber eine sogenannte Personen-Attribution >>

>> D.h. dass aus Gründen, die beispielsweise in der Notwendigkeit liegen, eine gewisse strategische Allokation erfüllen zu müssen gekauft wird oder weil man glaubt keine besseren Alternativen als Aktien zu finden. Die Wahl fällt dann nicht grundsätzlich auf die Anlagekategorie Aktie, sondern auf die Papiere einzelner Unternehmen, von denen erwartet wird, dass sie trotz der vorherrschenden Umstände positive Leistungen erbringen werden. Die Folge ist ein verschärfter Fokus auf Unternehmensmeldungen und sich daraus ergebende Hüftschüsse (starke Ausschläge auf Tagesbasis z.B.).

Negative Überraschungen können zu heftigen Preisschocks führen. Eine ähnliche AUSGANGSLAGE (vor dem US-Wahltermin)/ungewisse Situation wie im Oktober 2016 lag 1987 vor. Der sogenannte Crash vom 20. Oktober 1987 war nur die Verlängerung eines Bärenmarktes, der sich verdeckt ab Januar 1987 entwickelt hatte.

(!) Die Heterogenisierung der Marktstruktur (!)

hatte am 16. Januar 1987 begonnen und ihren Höhepunkt im August des gleichen Jahres erreicht. Danach entwickelte sich innerhalb von zwei Monaten eine homogene negative Struktur, die zum finalen Ausverkauf führte, der am 6. Oktober 1987 begann, sich am 20. Oktober beschleunigte und am 21. Oktober seinen Tiefstpunkt erreichte. Der S&P 500 hatte damit 34% verloren. Die Verfassung der Börsen in den USA, Europa und im fernen Osten führt zur Annahme, dass eine negative Überraschung zu einem massiven Kursrutsch führen könnte (vice versa. augenscheinlich "negative" Überraschung zu einer massiven Rekation führt, gar zu explosiv steigenden Kursen !).

Eine solche Überraschung war folgend dann wohl der Wahlausgangmin im Nov. 2016 den USA, was nicht ohne Wirkung auf die übrigen Börsen bleiben würde da die New Yorker-Börse bekanntlich die erste Geige im Weltkonzert der Aktienmärkte spielt.

Marktbreite zwecks Identifikation / Marktstruktur-Findung

Warum spielt die Marktbreite eine grosse Rolle? Weil sie eine wichtige Aussage über die Motivation der Akteure enthält. Eine hohe Marktbreite lässt darauf schliessen, dass die Anlagekategorie Aktie positiv beurteilt wird. Das ist dann der Fall, wenn die Umstände für die Unternehmen günstig beurteilt werden. Die Umstände - das sind die wesentlichen Makrodaten und Schätzungen künftiger Unternehmensgewinne -verändern sich nicht sehr rasch. Aus diesem Grunde konnte bisher immer davon ausgegangen werden, dass eine hohe Marktbreite einen relativ grossen Schutz vor überraschenden Kurseinbrüchen darstellt. Es gab bisher in der ganzen Geschichte der grossen Börsen – eben abgesehen von den kleinen, wie z.B. jene von Thailand, Taiwan oder Bolivien – keinen Bärenmarkt der sich entwickelt hätte während hohe Marktbreite herrschte.

Stets ging die Marktbreite über mehrere Monate zurück bevor ein Bärenmarkt begann. Umgekehrt nahm die Marktbreite auch immer zu bevor ein Bullenmarkt einsetzte. Zunächst möchte ich aber auf die Marktbreite in den grossen Börsenagglomerationen zu sprechen kommen. Die höchste Marktbreite weist die US-Börse mit 88% auf. Zur Erinnerung was 88% in diesem Zusammenhang bedeutet: 88% der amerikanischen Aktien befinden sich in einer per Saldo positiven technischen Verfassung. Ich sage per Saldo, weil nie alle technischen Indikatoren positiv oder negativ sind.

Reminder: Niedriges Momentum eines Indexes muss nicht zwangsläufig heissen, dass alle Konstituenten niedriges Momentum aufweisen. Es kann eine Verzerrung vorliegen, die sich aus der Kapitalisierung ergibt. Es sei daran erinnert, dass nur 100 Aktien 80% der Kapitalisierung des S&P 500 ausmachen.

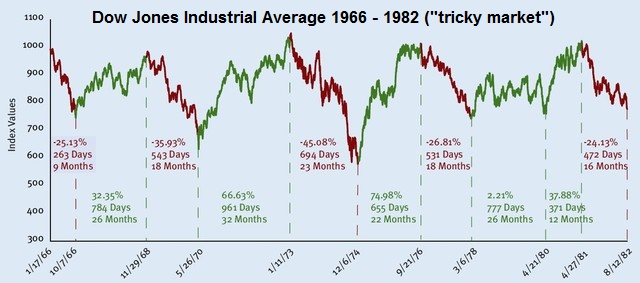

Vergleich 1970 bis 1982

(besser: 1966 - 1982)

Das anfangs skizzierte Muster von Sektoren-Rotation(en) im Jahre 2016 entspricht jenem von 1970 bis August 1982. Auf Länderindex-Ebene kamen damals grosse Schwankungen innerhalb weniger Monate zustande, auf rund 12 Jahre gesehen (von 1970 bis 1982) veränderten sich die Länderindizes kaum, die Sektoren aber stark (damals gab es nur S&P 500-Sektoren in den USA, doch keinen MSCI Welt). Die Struktur der Märkte, insbesondere jener der US-Börse, für welche deutlich mehr Daten zur Verfügung stehen als für andere, schwankte zwischen B und C, jene der Sektoren zwischen A und E.

Das Jahr 2017 beginnt wie 2016 endete: Mit sehr heterogenen Erwartungen. Das wirkt sich in der Weise aus, dass 36,2% der Kapitalisierung des MSCI Welt, aufgebracht durch Energy, Financials und Industrials, homogen positive A-Strukturen aufweisen (siehe dazu die Struktur-Tabelle am Anfang dieses Postings).

In B kommt eine Gewichtung von 32,4% durch Consumer Discretionary, Information Technology und Materials zustande. Die restlichen Sektoren verteilen sich auf C- und D-Strukturen und wiegen 31,4% des MSCI auf.

Somit teilt sich die Weltbörse in drei ungefähr gleich gewichtige Teile auf: Eine befindet sich in einem klassischen Bullenmarkt, eine in einem scheinbaren Bullenmarkt, da nur ein Teil der Aktien dem Sektorentrend folgen, und eine in einem Esels- (Struktur C) oder BärenMarkt (Struktur D). Somit könnte man mit der Renaissance der 70-iger Jahre konfrontiert sein, mit einem Verhaltensmuster, das "kaufen und halten" alleine evtl. nicht der heilige Gral/"Burner" die nächsten Jahre sein muss...

links:

♦ Publikationen "unifinanz" www.unifinanz.li/#publikationen

♦ Chartquelle DJIA 1966-1982 www.topgunfp.com/